Пересмотр кадастровой стоимости квартиры. Пошаговая инструкция по снижению кадастровой стоимости недвижимости

В прошлом году я купила квартиру за 6 млн рублей. В этом году мне впервые начислили за нее налог. Оказалось, что ее кадастровая стоимость составляет не 6, а 8,5 млн рублей - на 2,5 млн рублей дороже. Следовательно, налог за нее выше, поскольку его считают от кадастровой стоимости.

Я считаю, что покупала квартиру по рыночной цене, а кадастровая сильно завышена. Как можно подать на пересмотр кадастровой стоимости квартиры, чтобы в будущем платить меньше налогов? Много ли усилий и времени это займет, чтобы не платить лишнюю тысячу в год?

Подать заявление на пересмотр кадастровой цены квартиры можно двумя разными способами. А вот насколько это выгодно и не превысят ли затраты на оспаривание конечную выгоду - тут все индивидуально и нужно считать.

Дмитрий Корнев

Разберемся в этом вопросе.

Кадастровая цена и налоги

Изначально закон предусматривал переходный период - пять лет. За это время ставка налога должна была ежегодно расти и достигнуть запланированной величины в 2020 году. Но в августе 2018 года срок уменьшили до четырех лет и изменили формулу расчета налога. Теперь ставка зависит от региона. Те 28 регионов, которые начали первыми применять новую формулу, уже платят по максимальной ставке. С 2018 года еще 64 региона перешли на новую формулу расчета. С 2019 года по новой формуле работают все регионы.

Если кадастровая стоимость квартиры завышена

Уже начисленные налоги пересчитают, если будет решение комиссии или суда. Но есть ограничения.

Если завышенная кадастровая стоимость установлена с того года, когда вы приобрели квартиру, то есть с 2017, то налог начислили за 2017 и 2018 годы. По решению комиссии или суда за 2019 год можно пересчитать налог за 2017 и 2018 годы.

Если бы вы приобрели квартиру в 2015 и обратились за перерасчетом только в 2019 - налог пересчитали бы только за три года: за 2016, 2017 и 2018 годы. В таком случае 2015 год выпал бы из пределов срока исковой давности.

Есть и третий вариант. Кадастровую стоимость установили в 2017 году и в этом же году начислили налог. А в 2018 году муниципалитет кадастровую стоимость пересмотрел - причем не важно, снизил или повысил. Важно, что за 2018 год вы заплатили налог по новой стоимости. Поэтому, даже если суд в 2019 году примет решение о том, что кадастровую стоимость завысили, налог пересчитают только за 2018 год.

Сколько переплатите за 10 лет

Если вы планируете жить в квартире хотя бы десять лет, давайте примерно подсчитаем, сколько налогов вы заплатите. Точно подсчитать сложно - и вот почему.

Во-первых, правительство может поднять налоги. Во-вторых, переоценку кадастровой стоимости жилых помещений разрешено делать не чаще чем раз в три года и не реже чем раз за пять лет. Для Москвы и Санкт-Петербурга - не чаще одного раза в два года. По результатам оценки стоимость может как возрасти, так и упасть, поэтому точные цифры спрогнозировать нельзя.

Для наглядности приведу два расчета: по текущей кадастровой стоимости и по стоимости в 6 млн рублей. Представим, что во втором случае вы добились уменьшения первоначальной завышенной кадастровой цены и теперь платите по ней. Из таблицы видно, что, если вы будете владеть квартирой еще 10 лет, разница в налоге составит 20 тысяч рублей.

Вы не указали регион и дату, когда приобрели квартиру, поэтому расчет приблизительный.

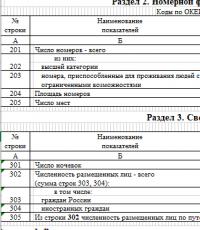

Расчет налога на имущество за 2018 год для квартиры 100 м²

Цена 1 м²

Кадастровая цена 8,5 млн Р

8 500 000 Р / 100 м² = 85 000 Р

Кадастровая цена 6 млн Р

6 000 000 Р / 100 м² = 60 000 Р

Вычет 20 м²

Кадастровая цена 8,5 млн Р

20 м² × 85 000 Р = 1 700 000 Р

Кадастровая цена 6 млн Р

20 м² × 60 000 Р = 1 200 000 Р

Налоговая база с учетом вычета

Кадастровая цена 8,5 млн Р

6 800 000 Р

Кадастровая цена 6 млн Р

4 800 000 Р

Налог при ставке 0,1%

Кадастровая цена 8,5 млн Р

6800 Р

Кадастровая цена 6 млн Р

4800 Р

Итого за 10 лет

Кадастровая цена 8,5 млн Р

68 000 Р

Кадастровая цена 6 млн Р

48 000 Р

Как устроен процесс переоценки кадастровой стоимости

Сделать переоценку кадастровой стоимости можно двумя способами: обратиться в административную комиссию по рассмотрению споров о кадастровой цене недвижимости или пойти в суд, минуя комиссию. Физические лица могут идти сразу в суд, организации обязаны сначала обратиться в комиссию.

В обращении в комиссию есть плюсы: она рассматривает заявление за месяц, а само обращение не требует особых усилий. Но есть и минус: могут отказать просто так, чтобы не брать решение на себя, а отдать все на откуп суда.

Основания для пересмотра кадастровой цены

Существует три основания для пересмотра кадастровой цены квартиры в суде.

Недостоверность сведений об объекте недвижимости. Например, при определении кадастровой стоимости недвижимости использовалась неверная площадь, целевое назначение, данные при расчете стоимости и т. д.

Установление несоответствия рыночной и кадастровой цены. Рыночную цену установят на тот момент, когда была установлена кадастровая цена, и определят несоответствие.

Обжалование решения комиссии. Если уже обращались в комиссию и она отказала, можно обжаловать именно решение комиссии.

В вашем случае основанием будет как раз установление несоответствия стоимости, если вы пойдете прямо в суд.

Сколько стоит переоценка кадастровой стоимости

Для комиссии вам понадобится отчет независимой экспертизы об установлении рыночной стоимости объекта недвижимости по состоянию на дату определения кадастровой стоимости и заявление. Отчет обойдется в сумму от 2 до 10 тысяч рублей, цена зависит от региона. Составить заявление можно самостоятельно, вот примерная форма. Если не получится, обратитесь к юристу. С вас возьмут от тысячи до 5 тысяч рублей, но цены в регионах могут различаться.

Для суда расходы вырастут. Кроме отчета понадобится оплатить государственную пошлину за подачу заявления в суд - 300 рублей. Для суда, скорее всего, придется привлечь юриста. Расценки такие: составить административное исковое заявление стоит 2-5 тысяч рублей, а если потребуется участие в суде, придется заплатить 5-10 тысяч . Для Москвы и Санкт-Петербурга выйдет еще дороже.

Для обращения в суд и/или комиссию также понадобятся:

- Нотариально заверенная копия правоустанавливающих документов на недвижимость.

- Кадастровая справка о кадастровой стоимости квартиры. Стоимость в справке должна быть указана та, что оспаривается.

- Документы об оплате государственной пошлины. Для комиссии оплачивать пошлину не нужно.

Получается так: если вы сможете добиться пересмотра в административной комиссии и не будете обращаться к юристам, выгода есть. Тем более в комиссии можно бесплатно все сделать. Но гарантий нет, поскольку Росреестр не хочет брать на себя ответственность, отказывает и отправляет в суд. С судом уже бесплатно точно не получится. Если выиграете - сможете возместить понесенные расходы в разумных пределах.

Мое мнение

Если по вашим подсчетам разница в налогах после переоценки составит больше 10 тысяч рублей за 10 лет и вы готовы лично участвовать во всех процедурах без юриста - выгода есть. Но стоят ли такие усилия сэкономленных средств, решайте для себя самостоятельно.

Стоимость услуг, перечень документов и условия проведения работ по оценке квартиры для целей оспаривания кадастровой стоимости

|

|||||||||||||

* Стоимость услуг справедлива в том случае, если собственником квартиры оценки является физическое лицо (несколько физических лиц). Если собственником квартиры является юридическое лицо, то для определения стоимости услуг по оценке и требуемой процедуры, необходимо обратиться в офис нашей компании.

Документы, необходимые для проведения оценки квартир для целей оспаривания кадастровой стоимости

Для того, что бы оценить квартиру для целей оспаривания кадастровой стоимости необходимо предоставить следующий пакет документов:

1. Выписка из ЕГРН о кадастровой стоимости/Кадастровую справку (обратите внимание, кадастровая справка должна содержать дату, по состоянию на которую определена кадастровая стоимость квартиры, а так же размер кадастровой стоимости)

2. Свидетельство о собственности или выписку из ЕГРН

3. Технические документы на квартиру (например: поэтажный план + экспликацию; технический паспорт; кадастровый паспорт)

4. Паспортные данные заказчика

Почему возникает необходимость оспаривать кадастровую стоимость квартиры

Если вы являетесь владельцем любой недвижимости, то до 1 декабря вы должны заплатить на нее налог. Но Росреестр дает прогноз на то, что в этом году количество просроченных налоговых платежей значительно возрастет. Дело в том, что с 2015 года изменилась методика расчета, по которой считается та сумма, которую налоговая инспекция указывает гражданам в своих уведомлениях. И, конечно, сумма налога выросла в большую сторону. Для многих она повысилась более чем значительно, в десятки раз.

Все дело в том, что согласно новому законодательству налог на объект недвижимости рассчитывается исходя не из инвентаризационной стоимости БТИ, а из кадастровой. Причем повышение 2016 года не окончательное. Введение нового расчета налоговой базы будет поэтапным — по 20% в год, а к 2020 году мы все уже будем платить полный налог на недвижимость, рассчитанный на основании кадастровой оценки. Но у любой недвижимости есть еще и рыночная цена, которую также можно положить в основу налогообложения и неплохо сэкономить.

Можно ли что-то сделать, чтобы снизить величину налога на недвижимость?

Да! Закон дает нам право выбрать какую стоимость принять за базовую при расчете налога на недвижимость. Базой может быть кадастровая или рыночная стоимость.

Фактически, если собственник считает, что кадастровая стоимость его объекта выше рыночной стоимость, то он может обратиться в суд или комиссию для того, что бы признать кадастровую стоимость на уровне рыночной.

Для этого вам надо оспорить кадастровую оценку недвижимости. Как сообщили в Росреестре, количество заявлений об оспаривании кадастровой стоимости квартир за девять месяцев 2016 года выросло больше чем в 1,5 раза по сравнению с тем же периодом 2015 года. Причина — в несовершенстве действующей системы оценки. И многие граждане выбирают такой совершенно законный путь экономии своего бюджета, как оспаривание стоимости своей недвижимости как в Росреестре, так и в суде.

Есть ли смысл спорить с государством?

Да! Кадастровая стоимость любого недвижимого объекта не берется с потолка. Она рассчитывается специалистами Росреестра, которые тоже могут ошибаться и делают это довольно часто, причем не в пользу собственника. Как сообщили в ведомстве, всего в комиссии при Росреестре за девять месяцев 2016 года поступило более 29 тыс. заявлений о пересмотре результатов определения кадастровой стоимости в отношении 59,9 тыс. объектов недвижимости (87% из них — это земельные участки).

Решение о пересмотре кадастровой стоимости принято в отношении 46,9% заявителей. А суммарная величина стоимости объектов недвижимости после оспаривания в комиссиях снизилась на 28,5%, или 595 млрд рублей. И это - не считая тех исков, которые удовлетворили суды, которые также часто принимают решения в пользу обычных граждан.

Т.е. можно с уверенностью утверждать, что в более чем половине случаев у граждан получилось снизить сумму налога на их собственность! Это означает, что в данном случае государство понимает все трудности, связанные с правильным определением кадастровой стоимости и готово идти вам навстречу.

Как поступить правильно

Оспаривание кадастровой стоимости квартиры или иной недвижимости — дело не такое сложное, как может показаться на первый взгляд, тем не менее оно потребует некоторого времени и ресурсов. Поэтому каждый решает для себя сам, имеет ли смысл добиваться пересмотра. Для этого нужно понимать, как кадастровая стоимость влияет на размер налога на недвижимое имущество. Для начала следует рассчитать величину кадастрового налога.

Как рассчитать кадастровый налог

Для примера рассмотрим расчет кадастрового налога для типовой малогабаритной квартиры в Москве.

- Для начала нужно узнать кадастровую стоимость квартиры — это можно сделать по этой ссылке на сайте Росреестра. Например, пусть она составит 15 000 000 рублей.

- Затем нужно рассчитать сумму налога на недвижимость. По закону, при стоимости объекта недвижимости в пределах 10-20 млн руб., налоговая ставка будет составлять 0,15 %. Причем из кадастровой стоимости всей жилплощади сначала нужно вычесть стоимость 20 квадратных метров не подлежащих налогообложению, и от нее уже считать сумму налога. Допустим, площадь квартиры составляет 75 кв. м.

Определяем кадастровую стоимость 20 кв. м: 15 000 000 / 75 * 20 = 4 000 000 руб.

Кадастровая стоимость жилой недвижимости без учета 20 кв. м составит: 15 000 000 - 4 000 000 = 11 000 000 руб.

Таким образом, сумма налога на недвижимость составит: 11 000 000 * 0,15/100 = 16 500 руб.> - В период 2015-2020 года действует льготный период налогообложения. В 2016 году нужно будет оплатить только 20% от суммы налога, в 2017 — 40%, в 2018 — 60%, в 2019 — 80% и наконец, начиная с 2020 года налог придется платить полностью.

База сравнения

После расчета налога по кадастровой стоимости, вам следует узнать реальную рыночную стоимость вашей недвижимости и повторить расчет, приведенный выше. Да, вы можете воспользоваться сервисом оценка квартиры онлайн нашего сайта или посмотреть в рекламных объявлениях цены аналогичных квартир. Но это оценка приблизительная, цифры полученные с ее помощью, могут быть использованы только "для справки". Некоторые граждане за основу расчетов также ошибочно берут стоимость недвижимости, указанную в договоре купли-продажи. Но для принятия решения, а уж тем более, если вы решите оспорить расчет Росреестра, эти данные использованы быть не могут.

Реальную рыночную стоимость квартиры вы можете узнать только заказав оценку квартиры в оценочной компании. На основании которой и следует принимать решение о дальнейших действиях. Более того, в любом случае при оспаривании кадастровой стоимости законодатель требует проведения экспертной рыночной оценки жилья с привлечением независимых оценщиков.

Где можно оспорить кадастровую стоимость недвижимости

Собственник - физическое лицо может оспорить кадастровую стоимость квартиры по своему выбору:

- в суде

- в специальных комиссиях по рассмотрению споров о кадастровой стоимости. Они работают во всех регионах России, а их адреса можно узнать на сайте Росреестра.

Чтобы получить результат проще, быстрее и дешевле следует, для начала, обратится именно в комиссию. А затем, если ее решение вас не удовлетворит, в суд.

Для собственников - юридических лиц закон предусматривает сначала обратиться к комиссию и затем, если ее решение не удовлетворяет - в суд.

Как оспорить кадастровую стоимость квартиры

|

Итак, если вы видите, что рыночная оценка стоимости квартиры меньше, чем кадастровая - вам прямой путь в комиссиях по рассмотрению споров. Для обращения туда нужно собрать и другие документы, перечень которых вы увидите в конце страницы. Подавать документы в комиссию по спорам нужно через региональное управление Росреестра. Комиссия выдает свое заключение по результатам рассмотренного заявления уже через месяц. Если кадастровая стоимость квартиры будет уменьшена, то размер налога на недвижимость станет меньшим. Причем за прошлые периоды уплаты налога вам сделают перерасчет, начиная с момента, когда последний раз она была определена. Если обращение в комиссию по рассмотрению споров не дало положительный результат - следует обратиться в суд. Мы подготовили для вас инфографику о том, как правильно провести оспаривание кадастровой стоимости недвижимости (щелкните на картинке для увеличения) |

|

Причины для оспаривания кадастровой стоимости

Оспаривание кадастровой стоимости квартиры поможет собственнику своевременно исправить допущенную государственным оценщиком ошибку и значительно снизить свою базу налогообложения. Т.е. сэкономить деньги!

При оспаривании кадастровой стоимости собственник квартиры должен указать в заявлении причину оспаривания. Их может быть две:

- Недостоверные сведения об объекте недвижимости, использованные в кадастровой оценке. Обычно ошибка заключается в использовании неправильной площади недвижимости. Также существуют и другие технические и математические ошибки.

- Рассчитанная государством сумма выше рыночной цены квартиры. Это наиболее распространенная причина для оспаривания.

Документы, необходимые чтобы оспорить кадастровую оценку недвижимости

Для пересмотра результатов кадастровой оценки, владельцу нужно подать в комиссию по рассмотрению споров о кадастровой стоимости:

- Заявление с указанием причины оспаривания. При подаче заявления при себе необходимо иметь удостоверение личности

- Свидетельство о праве собственности на квартиру, заверенное у нотариуса (или другие правоустанавливающие документы, например, выписка из ЕГРП)

- Справку о кадастровой стоимости. Последнюю можно получить в филиале ФГБУ "Росреестр"

- Если причина обращения в комиссию - недостоверная информация о недвижимости, то нужен документ, подтверждающий это. Например, справка и план из БТИ.

- Если причина обращения в комиссию — завышение кадастровой стоимости, то нужно представить отчет об оценке квартиры, заказанный в независимой оценочной компании.

При обращении в суд пакет документов остается тем же, но кроме этого нужно будет составить исковое заявление (в качестве ответчика необходимо указать кадастровую палату региона, в котором находится спорный объект недвижимости, а комиссию по рассмотрению споров - как третье лицо) и оплатить судебные издержки. В ходе процесса могут потребоваться и другие документы, назвать которые заранее затруднительно.

В любом случае независимый отчет об оценке стоимости недвижимости - основное доказательство вашей правоты, если вы хотите оспорить кадастровую стоимость вашей квартиры.

Наша оценочная компания готова взять на себя все ваши проблемы по оспариванию кадастровой стоимости недвижимости в комиссиях Росреестра и суде. Звоните, мы поможем!

О способах вычисления и пересмотре кадастровой стоимости

Данная стать расскажет о том как оспорить кадастровую стоимость квартиры, участка, земли, коммерческой недвижимости, и других объектов, подлежащих постановке на кадастровый учет РФ. Проверить данный факт можно с помощью поиска объектам недвижимости на кадастровой карте Москва и всей России.

К кадастровой стоимости относят цену за недвижимый объект, описание которого имеется в государственном кадастре недвижимости.

Расчетом данной стоимости занимаются оценщики со стороны. Эта процедура регламентируется с помощью Федерального закона от 29-го июля 1998-го года №135-ФЗ (Закона, регулирующего оценочную деятельность).

Решение о том, что необходимо провести государственную кадастровую оценку, принимается местными органами власти субъектов РФ или же органами МСУ. Они же осуществляют выбор специалиста и подписывают с ним соглашение. Исходя из положений вышеупомянутого закона, процесс переоценки осуществляется минимум один раз в пять лет (в любом регионе) и максимум раз в три года (в случае с Москвой, Санкт-Петербургом действует иная норма проведения процесса – не чаще, чем один раз за 2 года).

Для проведения государственной кадастровой оценки, ФГБУ «ФКП Россреестра» осуществляет формирование списка оцениваемых объектов недвижимости в данной местности. Соответствующий запрос на эту процедуру должен направить орган, решившийся провести кадастровую оценку. Кадастровую стоимость вычисляют оценщики со стороны, избираемые по итогам конкурса властями субъектов РФ.

Российское законодательство позволяет оценщикам в самостоятельном порядке определять метод, с помощью которого будет рассчитана кадастровая стоимость недвижимых объектов. После окончания процесса оценки, происходит ее утверждение местными властями и передача в Росреестр (который вводит все полученные факты в ГКН).

Выделяют следующие варианты, благодаря которым может быть получена информация о кадастровой стоимости объекта недвижимости:

- С помощью портала Росреестра и сервиса, дающего возможность получить информацию из ГКН

Такой вариант возможен при заказе соответствующей выписки. В данной ситуации есть вариант воспользоваться специализированным сервисом на вышеобозначенном портале. Заходите на главную страницу, делаете переход в раздел, посвященный физическим либо юридическим лицам. Нажимаете на кнопку выдачи информации из ГКН, заполняете образец и формируете заявку. Те пункты, на которых есть восклицательный знак, должны быть заполнены. Далее убеждаетесь, что заявку приняли, запоминаете ее номер (он позволит следить за Вашей заявкой). Информация из ГКН будет получена в течение 5 рабочих дней с того момента, как были приняты документы.

- С помощью портала Росреестра и сервиса, посвященного публичной кадастровой карте.

В данной карте находится информация ГКН. Для поиска конкретного объекта можно применить кадастровый номер и поисковый запрос. Про любой объект, отраженный на портале, имеются стандартные характеристики. Такие сведения обладают справочным характером и не обладают юридической законной силой.

- Благодаря порталу Росреестра и сервису, предоставляющему справочные материалы по объектам недвижимого типа в режиме онлайн.

Чтобы найти справочный материал по конкретному объекту недвижимого типа в режиме онлайн, можно зайти на специализированный портал. Его расположение – раздел, посвященный электронным работам и услугам. Кадастровый номер либо адрес необходимого объекта даст Вам возможность получить справочный материал об объекте недвижимого типа.

- С помощью портала Росреестра и сервиса, дающего возможность узнать справочный материал из фонда справочных материалов государственной кадастровой оценки.

Данный портал даст возможность узнать итоги такой оценки, проведенной региональными органами власти РФ. Заходите в раздел, посвященный физлицам либо юрлицам, выбираете «выдача информации». После вводите кадастровый номер нужного объекта в поисковике и нажимаете соответствующую кнопку. Получаете ссылку на весь интересующий Вас материал (либо, если такие сведения отсутствуют – появляется надпись, что их нет). Сведения выдаются сервисом на безвозмездной основе в режиме онлайн.

- Также можно лично посетить офис Федеральной кадастровой палаты Росреестра либо МФЦ.

Если все вышеперечисленные способы для Вас по определенным обстоятельствам не актуальны, тогда можно запросить кадастровую справку о стоимости из ГКН. Посещаете офис либо городское МФЦ (возможно также направление запроса почтовым отправлением). Если у ГКН есть справочный материал о нужном Вам объекте, требуемую справку Вы получите бесплатно (срок выдачи – одна неделя). Подавая запрос, обязательно укажите, каким образом готовы забрать материал: лично либо с помощью почты.

Налоговый расчет на имущество физлиц возможен благодаря специализированному сервису на сайте ФНС России.

Каким образом можно изменить итоги вычисления кадастровой стоимости?

Исходя из положений Закона об оценке, итоги вычисления кадастровой стоимости могут быть пересмотрены в судебной инстанции и специальной комиссии, занимающейся рассмотрением таких дел.

Пересматривать вычисления кадастровой стоимости могут следующие лица:

- Физические лица – если результаты вычисления кадастровой стоимости влияют на их права и обязанности;

- Юридические лица – аналогично физлицам.

- Органы госвласти, органы МСУ – если речь идет о недвижимых объектах, владельцами которых выступает государство либо муниципалитет.

Для осуществления данного процесса в судебной инстанции используется специальный порядок рассмотрения аналогичных споров.

Если итоги вычисления кадастровой стоимости желают пересмотреть в суде физические лица, им не нужно обязательно составлять предварительный запрос в комиссию. С юрлицами и органами госвласти все немного сложнее – они имеют право пересмотреть итоги проведения данного процесса в судебной инстанции лишь в той ситуации, когда комиссия отклонила заявление о таком пересмотре (если оно при этом было оформлено надлежащим образом), либо же если комиссия не рассмотрела заявление в обозначенные законодательными актами сроки.

Процесс регулируется ст. 24.18 Закона об оценке. Также данный процесс регулирует приказ российского Минэкономразвития от 4-го марта 2012-го года №263.

Подать заявление в комиссию можно с того дня, как в ГКН были внесены итоги вычисления кадастровой стоимости и до того дня, когда в ГКН были внесены итоги вычисления кадастровой стоимости, определенные при проведении стандартной государственной кадастровой оценки.

Обстоятельства, на основании которых комиссия имеет право на пересмотр итогов определения кадастровой цены:

- Ложный справочный материал об объекте недвижимого типа, который был применен при расчете его кадастровой цены.

- Если в отношении объекта недвижимого типа провели установку его цены на рынке – на день, по состоянию на который установили его кадастровую цену.

Для пересмотра итогов расчета кадастровой стоимости в комиссии, заявителем обязательно должно быть подано обращение.

Как по первому, так и по второму обстоятельству заявление в комиссию могут направить как лица физического, так и лица юридического типа – если по итогам вычисления кадастровой цены произошло нарушение прав и обязанностей этих лиц. Аналогичное право имеют и органы госвласти, МСУ.

Чтобы выявить обстоятельства для пересмотра итогов вычисления кадастровой стоимости объекта недвижимого типа, заявитель имеет право на составление обращения к заказчику услуг по вычислению кадастровой стоимости. Есть вариант и с обращением в орган, занимающийся вопросами данного типа – если цена вычислена путем проведения кадастрового учета недвижимого объекта.

В течение одной недели с того дня, как поступил указанный запрос, заказчик работ и орган, занимающийся данными вопросами, должны предоставить заявителю необходимую информацию. Нарушать обозначенные временные сроки категорически нельзя (исходя из положений законодательства Российской Федерации).

Должно быть подано как само заявление, так и следующие типы документов:

- Кадастровая справка о кадастровой цене (можно заказать онлайн как и выписку из ЕГРП) объекта недвижимого типа. В ней должен находиться справочный материал об оспариваемых итогах вычисления кадастровой стоимости.

- Копия правоопределяющего документа на недвижимый объект – в случае подачи заявления лицом, имеющим право на недвижимый объект. Ее должен заверить нотариус.

- Документы, доказывающие ложную направленность информации об объекте недвижимого типа, примененные при вычислении его кадастровой цены (если основанием подачи заявления выступает именно это обстоятельство).

- Отчет об оценке оценочного объекта. Он должен быть как на бумаге, так и в электронном формате – если заявление подается в силу причины определения в отношении объекта недвижимого типа его рыночной цены.

Если обозначенных документов нет – рассмотрением заявления никто заниматься не будет.

Также возможно приложение документации иного типа.

Комиссия должна рассмотреть поступившее заявление за 30 дней со дня его поступления.

В течение одной недели со дня поступления заявления комиссия осуществляет направление уведомления о том, что это заявление будет рассмотрено с обозначением дня его изучения в орган МСУ, на территории которого находится недвижимый объект, итоги вычисления кадастровой стоимости которого намерены оспорить. Также подобное уведомление получает лицо, имеющее право на данный недвижимый объект.

Если заявление подали из-за неправильного справочного материала о недвижимом объекте, который был использован при вычислении его кадастровой цены, по итогам изучения этого заявления комиссия может остановиться на следующих решениях:

- Она может отклонить заявление, если использовалась достоверная информация.

- Она имеет право пересмотреть итоги вычисления кадастровой стоимости – если применяли недостоверный справочный материал об объекте недвижимого типа.

Если же заявление подали из-за второго обстоятельства, то комиссия решает определить кадастровую цену объекта недвижимого типа, исходя из размера его рыночной цены. Комиссия также имеет право просто отклонить заявление и не изучать его далее.

Комиссия работает на законных основаниях, если на заседании находятся более половины ее участников. Голоса отдают открыто. Участники комиссии не могут проигнорировать голосование – они должны быть либо «за», либо «против». Если свыше половины пришедших на заседание участников комиссии отдали свои голоса «за» какое-то решение, оно будет принято комиссией.

В течение одной рабочей недели с момента принятия по итогам изучения заявления конкретного решения комиссия направляет специализированное уведомление лицу – владельцу объекта недвижимого типа, итоги вычисления кадастровой цены которого оспаривались. Аналогичное управление направляется в орган МСУ, на территории которого находится недвижимый объект.

Комиссионные решения можно оспорить в судебной инстанции.

Если пересматриваются итоги вычисления кадастровой цены в судебной инстанции, комиссионное решение не считается предметом изучения при изучении требований заявителя.

Если комиссия решила пересмотреть итоги вычисления кадастровой цены, то за одну рабочую неделю ею должна быть направлена копия данного решения в соответствующий орган.

Если комиссия приняла решение пересмотреть итоги вычисления кадастровой цены по причине вычисления в отношении объекта недвижимого типа его рыночной цены, то ею также должны быть направлены следующие документы:

- Отчет, оценивающий рыночную цену. Он должен быть в электронном формате.

- Справочный материал о кадастровой цене – в орган кадастрового учета.

Исходя из положений ст.403 НК РФ, если кадастровая цена на объект изменена судебным либо комиссионным решением, вся необходимая информация учитывается при исчислении налоговой базы – но только после того, как кадастровая цена будет внесена в ГКН.

В связи с изменениями в законодательстве касательно налога на имущество, среди столичных жителей появилось множество недовольных размером обязательных отчислений в государственную казну. Объем налога напрямую зависит от кадастровой стоимости квартиры, и у владельцев недвижимости возникают сомнения в адекватности оценки, проведенной в обобщающем формате «нахождение среднего арифметического». Если вы – один из них, узнайте прямо сейчас, верно ли оценили ваше имущество, как оспорить кадастровую стоимость квартиры в Москве (и за пределами столицы также). Итак, начнем по порядку.

Кадастровая стоимость квартиры: кто и как ее рассчитывает

Кадастровая стоимость недвижимого имущества пришла на смену традиционной инвентаризационной (ее производило БТИ), по которой налог рассчитывался ранее. К 2020 году планируется завершить переход на новую систему налогообложения для всех регионов России, по факту готовности новой кадастровой оценки объектов недвижимости.

Что за величину означает кадастровая стоимость квартиры? По сути, это ее реальная стоимость на рынке недвижимости, определенная Федеральной кадастровой палатой. Основное, из чего она складывается, это район расположения жилья, квадратура, характеристики дома (из каких материалов и когда построен, этажность и т.п.). Большого разбега между кадастровой и рыночной стоимостью жилплощади быть не должно. Цифра эта со временем может меняться. Для Москвы и Санкт-Петербурга периодичность оценки предусмотрена интервалом в 2 года.

Сейчас кадастровая стоимость недвижимости устанавливается государственными или частными оценщиками, нанятыми государством, входящими в СРО (саморегулируемые организации оценщиков). После 01.01.2020 года заниматься кадастровой оценкой будут исключительно бюджетные оценщики. Процесс происходит в согласии с регламентом Федерального закона N 135-ФЗ "Об оценочной деятельности в Российской Федерации", с 01.01.2017 года – нового Федерального закона N 237-ФЗ "О государственной кадастровой оценке" от 03.07.2016.

Проблема в том, что делается это массово, по общим характеристикам объектов и информации рынка недвижимости, без учета индивидуальных особенностей жилья. В формуле расчета задействуются средняя стоимость квадратного метра жилой недвижимости в конкретном регионе и год возведения дома. Поэтому и несоответствие установленных цифр реальным, завышение кадастровой стоимости квартиры нередко действительно имеет место быть. Отсюда – и несоразмерно большой налог на имущество. Восстановить справедливость можно, официально оспорив оценку жилплощади.

Как узнать, во сколько оценена квартира, и правильно ли это сделано?

Как мы уже упоминали, кадастровая стоимость квартиры не должна превышать ее реальную, рыночную цену. Чтобы определить, корректно ли рассчитана указанная сумма, нужно, в первую очередь, знать две эти величины.

Кадастровая стоимость объектов недвижимости регистрируется в ГКН (Государственном кадастре недвижимости). Если вы проводили какие-либо сделки с квартирой после 2012 года, у вас на руках должен быть ее кадастровый паспорт, с прописанной в нем стоимостью. Если подобного документа у вас нет, или операции с недвижимостью осуществлялись ранее 2012 года, актуальную кадастровую стоимость своего жилья вы можете узнать следующими способами:

- очно заказать справку в Кадастровой палате (без спешки – бесплатно, срочно – платно);

- оформить запрос через интернет, на официальном сайте Россреестра (платная услуга).

Что касается реальной рыночной цены вашей недвижимости, то ее лучше установить с помощью независимой оценочной экспертизы. Проводить ее должен квалифицированный эксперт, состоящий в саморегулируемой организации оценщиков, как вариант – представитель надежного агентства недвижимости. Процедура эта платная и не самая дешевая (в среднем, 4-5 тысяч рублей для квартиры в столице), но необходимая. По результатам отчета об оценке вы сможете судить о корректности кадастровой стоимости, определенной для вашей квартиры. Данный документ также понадобится, если вы решите ее оспорить.

Догадаться, что оценщики неправильно определили кадастровую стоимость квартиры, «поможет» и уведомление об уплате налога на имущество, вернее, сумма, фигурирующая в нем. Причем учтите: в 2016-2019 годах налог насчитывается в уменьшенном размере, с 2020 года он будет взиматься «по полной». Не поленитесь узнать, в каком размере насчитан налог на имущество вашим соседям, владеющим аналогичным жильем. Если имеются отличия в цифрах, тем более значимые – это резонный повод добиваться снижения кадастровой стоимости вашего объекта недвижимости. Однако первостепенно нужно руководствоваться реальным положением на рынке недвижимости, выраженным в отчете об оценке.

Как можно снизить кадастровую стоимость квартиры

Существует три способа снизить кадастровую стоимость квартиры. Как это сделать?

- Обратиться с заявлением непосредственно к оценщику.

- Обратиться в комиссию по рассмотрению споров о результатах определения кадастровой стоимости при территориальном филиале Росреестра.

- Подать иск в суд.

Узнать, кто именно (какая организация/частный оценщик) производил оценку вашей недвижимости по контракту с Кадастровой палатой, можно на портале Росреестра, если вам известен кадастровый номер квартиры. Или же лично посетить орган Федеральной службы государственной регистрации с соответствующим обращением, в качестве альтернативы – отправить его по почте.

Определив оценщика, следует подать ему запрос на выявление и устранение ошибок в отчете по установлению кадастровой стоимости вашей квартиры. К сожалению, в большинстве случаев исполнители по госконтракту кадастровой оценки не заинтересованы в подтверждении собственных оплошностей. Если в добровольном порядке урегулировать вопрос не удалось, придется обращаться в суд.

Обращение в комиссию по рассмотрению споров осуществляется путем оформления заявления на пересмотр результатов оценки. К нему требуется приложить:

- справку о кадастровой стоимости;

- отчет о рыночной стоимости жилья с положительным экспертным заключением (выдается СРО оценщика, стоит порядка 10 тысяч рублей) – на бумаге и в электронном варианте;

- заверенные у нотариуса копии правоустанавливающих документов на объект;

- документы, свидетельствующие о недостоверности сведений касательно объекта, которые использовались при определении его кадастровой стоимости, и повлияли на итог.

Заявление рассматривается не дольше месяца. Оспаривание кадастровой стоимости квартиры в комиссии при Росреестре также далеко не всегда оканчивается решением в пользу обратившегося владельца имущества. Если вы не довольны вердиктом – суд в помощь.

Оспаривание завышенной кадастровой стоимости квартиры в суде

Если вы решили самостоятельно доказать в суде факт некорректности кадастровой стоимости вашего жилья, необходимо совершить следующие действия

- Обратиться в суд по месту жительства с административным исковым заявлением, оформленным по регламенту Кодекса административного судопроизводства РФ.

- Представить пакет документов:

- справку о кадастровой стоимости квартиры с указанием даты, на которую она определена

- копии правоустанавливающих документов на недвижимость, заверенные нотариусом

- отчет об оценке рыночной стоимости объекта, составленный независимым экспертом на дату, на которую была определена кадастровая стоимость; отчет должен иметь положительное заключение о своем соответствии требованиям закона (выдается СРО оценщика)

- все документы и данные, свидетельствующие о наличии ошибок в отчете по кадастровой оценке, недостоверности сведений об объекте, использованных в ходе определения его кадастровой стоимости, и любые другие, имеющие отношение к делу

- квитанцию об оплате госпошлины

- Посещать судебные заседания.

В ходе оспаривания кадастровой стоимости квартиры вам нужно будет доказывать суду обоснованность ваших требований, в соответствии с действующим законодательством. Не имея юридического образования, сделать это крайне сложно. В связи с чем, проводить процедуру рекомендуется при участии профессиональных юристов. Стоимость их услуг по сопровождению подобных дел стартует с 30-50 тысяч рублей (московские расценки), общая сумма зависит от сложности процедуры, объема действий представителя истца.

На что можно рассчитывать?

Согласно статистике Росреестра, судами удовлетворяется больше половины исков об оспаривании кадастровой стоимости жилья. С привлечением компетентного специалиста, ваши шансы на достижение желаемого результата значительно увеличиваются.

Чаще всего происходит уменьшение кадастровой стоимости квартиры до суммы, указанной в представленном отчете о ее рыночной стоимости. Таким образом, размер налога на имущество может быть существенно снижен.

При благоприятном исходе дела, можно даже добиться взыскания с ответчика судебных расходов, однако не во всех случаях.

С 2015 года в России переходят на новую схему вычисления налога на имущество. Проект начали внедрять в отдельных регионах, но к 2020 году изменить алгоритм расчетов обязаны во всех уголках РФ. В качестве базы теперь берется кадастровая, а не инвентаризационная стоимость недвижимости. Величина кадастровой оценки обычно выше, иногда в несколько раз, значит всех ожидает увеличение выплат. Если в расчеты закрались ошибки, сумма превысит рыночную. Мы разобрались, как оспорить кадастровую стоимость объекта недвижимости и уменьшить ее законными способами.

Основные понятия

Налог на имущество начисляется на объекты, оформленные в собственность граждан:

- жилые помещения;

- комплексы недвижимости;

- жилые дома и строения, возведенные на земельных участках, которые предназначены для индивидуального строительства или для ведения подсобного и дачного хозяйства;

- гаражи и места под машину на парковках;

- объекты незавершенного строительства;

- иные сооружения и помещения.

Чтобы уменьшить кадастровую стоимость земельного участка самостоятельно, сначала проверьте точную сумму выставленной оценки. Она приведена на странице интернет-сервиса Росреестра . Чтобы найти объект, укажите его номер в кадастре или точный адрес. Вы увидите официальную сумму и дату ее выставления. Выписку из кадастра с указанием суммы также выдают в МФЦ, на портале Госуслуг.

Справка. Для расчета налога на недвижимость используется не полная кадастровая стоимость, а за вычетом цены 20 м2 из общей площади. В первый год дополнительно используется понижающий коэффициент 0,2, каждый год он вырастает на 0,2 пункта .

Законные причины для пересмотра

Законом установлено 2 возможности снижения суммы, выставленной в кадастре:

- при расчетах были использованы неверные сведения;

- выставленная сумма превышает рыночную цену объекта.

Справка. Чаще всего оспорить расчеты Росреестра собственники пытаются по второй причине – при несоответствии цены рыночной. С начала 2017 года из 7 тыс. исков по пересмотру данных в кадастре в 6,5 тыс. просили установить рыночную цену для расчетов и только в 49 указывали на наличие ошибок в данных.

К недостоверным данным относятся ошибки в характеристиках, которые привели к завышению итоговой суммы. Это:

- неправильно указанные параметры объекта;

- неточная оценка класса аварийности, условий местоположения, категории земель, целевого назначения, наличия санитарно-защитных зон;

- неправильное использование информации при расчетах.

Чтобы найти основания для изменения суммы оценки, запросите полные сведения об объекте, примененные при вычислении. Подайте заявление в Росреестр, ответ должны дать в 7-дневный срок.

Если выставленная в кадастре сумма превысила рыночную – учтите, что цены сравниваются не на текущий момент, а на дату выставления цены в кадастре. Если рыночная стоимость снизилась уже после проведения оценки, уменьшит налог не получится.

В какой орган обратиться

Если заявитель – физическое лицо, оспорить кадастровую стоимость земельного участка он может в специальной комиссии Росреестра или в судебном порядке. Если вы решите сразу подать документы в суд, можете это делать напрямую, минуя заявление в комиссию. Юридическим лицам так сделать не получится, они обязаны сначала предъявить запрос Росреестру.

Обращение в комиссию по ряду причин привлекательнее судебного процесса:

- более короткий срок рассмотрения спора – в течение месяца;

- не надо оплачивать госпошлину и составлять исковое заявление.

Если заключение комиссии вас не устроит, вы можете подать заявление в суд в течение 10 дней. Судебный процесс более длительный и затратный, но он дает больше шансов получить положительное решение, чем подведомственная комиссия.

Перечень документов

Обязанность доказать причины для перерасчета законом возложена на заявителя. Вам надо подготовить документы, четко обосновывающие недостоверность параметров или оценку рыночной цены. Чтобы оформить заявление в комиссию или в суд, приготовьте:

- заверенную нотариусом копию документа о праве собственности;

- выписку из государственного регистра (ЕГРН) об определенной кадастре цене объекта и его характеристиках;

- подтверждение недостоверности расчетных данных – при заявлении по причине неверных сведений;

- отчет об оценке рыночной цены объекта на дату выставления кадастровой – при заявлении по причине несоответствия цены.

Справка. Ранее обязательным документом в списке было экспертное заключение от саморегулируемой организации оценщиков (СРО) о соответствии проведенной оценки требованиям законодательства. Позднее требование об экспертизе СРО из закона убрали, но обычно суды считают отчет без экспертного заключения недостаточным.

Для суда дополнительно потребуются:

- исковое заявление;

- квитанция об уплате пошлины;

- уведомление о вручение, подтверждающее получение другими сторонами дела копий искового заявления;

- отказ Росреестра – если предварительно вы обратились в комиссию;

- доверенность на представителя истца;

- для юридических лиц – подтверждение соблюдения досудебного порядка урегулирования вопроса.

Оспаривание в ведомственной комиссии

Для уменьшения кадастровой стоимости земельного участка или личной недвижимости через комиссию, соберите документы по перечню и приложите их к заявлению в Росреестр. На обработку заявления предусмотрен месяц, в течение 7 дней комиссия сообщит дату рассмотрения документов. Через 5 рабочих дней после принятия решения, вам отправят уведомление об удовлетворении требований или отказ.

При положительном решении будет определено новое значение для базы кадастра – рассчитанное на основе предоставленных сведений или равное рыночной цене. Если вас не устраивает полученная сумма, оспорить ее можно в судебном порядке, как и отрицательное решение комиссии.

Обращение в суд

Ответчиком по делу о пересмотре ошибках в кадастровых данных является Росреестр. Законом для такой категории споров определен срок давности в 5 лет – если данные в государственный кадастр были внесены раньше, изменить их не получится. Нельзя снизить и предыдущую цену, если во время обращения в суд она изменилась на новую.

Заявление должно охватывать только один вопрос. Если вы уплатили налоги, вычисленные на основе неверной суммы, то сначала получите решение об установлении новой величины в кадастре, а потом подавайте иск о возврате излишне уплаченных средств.

Пошаговая инструкция – как снизить кадастровую стоимость недвижимости в суде:

- напишите исковое заявление;

- оплатите пошлину – 300 руб. для граждан и 2000 руб. для юридических лиц;

- отнесите документы в суд;

- процесс займет от 2 мес., на вступление решения отведен 1 мес.;

- при получении положительного решения передайте его в Росреестр для записи нового значения в базу кадастра.

Справка. Если ваш объект является долевой собственностью, участие всех владельцев в тяжбе необязательно. Суд установит кадастровую стоимость для всего объекта. Если другие собственники не согласны с процессом, их замечания будут добавлены в список доказательств, но не станут обязательной причиной отрицательного решения.

На обжалование вынесенного решения отведен месяц. Если стороны не подадут апелляцию в этот срок, решение вступит в силу. Измененная сумма учитывается с 1 января года, в котором создан иск.

Выгода от оспаривания

Прежде чем оспорить кадастровую стоимость объекта недвижимости, оцените возможную выгоду от изменения суммы. Подсчитаем затраты: оценка рыночной стоимости на заданную дату составит 20 тыс. руб. при цене объекта менее 10 млн. руб. Экспертное заключение СРО – от 15 тыс. руб., выписка из ЕГРН – 400 руб. Итого – от 35 тыс. руб.