Расходы на хозяйственные нужды: даешь работнику нормальные условия труда!? Порядок расходования средств на хозяйственные нужды.

Вопрос:

Возможно ли послать средства на хоз. расходы на личную банковскую карточку директора? Нужен ли какой-то приказ для того? Если да, какая форма приказа? И как правильно оформить платежку и что писать в назначении платежа?

Нужно ли делать авансовые отчеты в сервисе по этим хоз. расходам? В какой срок надо отчитаться? Ответ:

Перевод денег под отчет на хоз.расходы на банковскую карточку сотрудника (гендиректора) по-хорошему проверяющие не одобряют. И могут признать эти суммы доходом сотрудника, в следствии чего доначислят НДФЛ и страховые? взносы на такие выплаты в случае налоговой проверки. Оптимально для таких расходов оформить корпоративную карту.

Если пока корпоративной карты у организации нет, то можно перевести деньги на банковскую карту директора на хоз.нужды. На практике это применяется повсеместно. Для этого нужно оформить приказ на выдачу денег под отчет сотруднику, в котором указать сумму и срок, на который выдаются деньги.

При перечисление денег в назначении платежа так и нужно указать "под отчет на хозяйственные расходы".

После того, как директор оплатит расходы, он обязан составить авансовый отчет и приложить к нему документы на совершенные расходы. Срок составления авансового отчета 3 рабочих дня после истечения срока, на который выданы деньги под отчет, указанного в приказе.

Отмечу, что пока сотрудник не отчитается за ранее выданные ему деньги под отчет, ему нельзя выдавать следующую сумму под отчет.

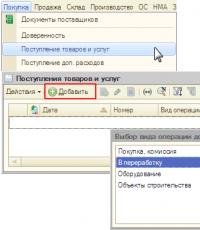

Последовательность отражения действий в сервисе должна быть такой:

1. В разделе Деньги добавляете Движение с р/сч в кассу на дату снятия средств по чековой книжке. Если деньги с расчетного счета не снимаете, операцию пропустите.

2. В разделе Деньги добавьте Списание- Выплата подотчетному лицу, наличными . В поле Кому выберите сотрудника. Отразите сумму и дату выплаты денег сотруднику. Сохраните.

3. Сформируйте Авансовый отчет. В сервисе во вкладке Документы добавьте Авансовый отчет привязывая к Расходному ордеру . К данному авансовому отчету прилагаются чеки, подтверждающие совершенные расходы (подробнее о документах Вы можете посмотреть в наших видео-новостях). Актуально на дату 11.06.2015 г.

Доходы и расходы. Ведение учёта

Документы подтверждающие расход

Вопрос:

Поставщик (частное лицо, без ИП) не может предоставить документы (товарную накладную и счет фактуру) на товар.

У ООО УСН 6%, то есть расходы не влияют на расчет налогов. Может ли ООО купить товар поставщика без документов? Если можем, то как правильно отразить расход в бухгалтерской отчетности?

Налоговая может оштрафовать ООО за неподтвержденный документами расход?

Ответ:

Несмотря на то, что ООО применяет УСН 6% и расходная часть на уплату налога в бюджет влияния не оказывает, в настоящее время налоговая ужесточает контроль за деятельностью ООО в части законности приобретения товара, который впоследствии будет реализован. Т.е. у ООО обязательно должны быть правильно оформленные документы на товар, чтобы налоговая не могла предъявить претензии.

В случае отсутствия документов продаваемый товар, на приобретение которого у ООО нет документов, налоговая может расценить как полученный безвозмездно, а следовательно, у ООО возникнет дополнительный доход в виде стоимости безвозмездно полученного имущества и с такого дохода придется заплатить налог и пени.

Кроме этого на ООО может быть наложен штраф за грубое нарушение правил учета, которое повлекло занижение налоговой базы по УСН, а также штраф за неуплату налога УСН.

Поэтому документы от продавца - физ. лица следует оформить в обязательном порядке.

Поскольку товар для перепродажи Вы покупаете у физ.лиц, они не могут предоставить накладные на товар, как это бывает в случае приобретения у ИП или ООО.

В данном случае оформляете закупку товара закупочным актом. За основу можете взять форму N ОП-5 .

Составляют акт в двух экземплярах в момент совершения закупки товаров у физ.лица. Один экземпляр документа передают продавцу, второй остается у покупателя. Оба акта должны быть подписаны ООО, закупившим товар, и продавцом. В акте необходимо указать паспортные данные лица, у которого был приобретен товар (полное указание Ф.И.О. продавца, его паспортные данные: серия, номер, кем и когда выдан, а также адрес местожительства).

При отражении в разделе Деньги оплаты за товар создайте операцию Списание - По основному виду деятельности. В качестве подтверждающей накладной укажите данные акта на приобретение товара.

Дополнительно отмечу, что оплатить товар лучше переводом на банковский (карточный) счет физ.лица.

Если нет возможности провести безналичный платеж, тогда средства можно выдать наличными по расходному кассовому ордеру, в котором физ. лицо-продавец должен прописью указать полученную сумму, проставить дату получения денег и свою подпись. Предварительно деньги следует снять с расчетного счета, если в кассе ООО на выплату денег нет.

Что касается уплаты налогов по данной сделке, то выплата дохода физ. лицу в данном случае облагается НДФЛ, но Вы его уплачивать не должны. Физ. лицо-продавец должен самостоятельно отчитаться в налоговую о полученном доходе и уплатить налог.

Выплата по договору купли-продажи с физ. лицом также не подлежат обложению страховыми взносами.

Таким образом, просто выплатите физ. лицу сумму за товар. Никакие дополнительные налоги или взносы в рамках данной сделки платить не придется.

Организации, которые применяют упрощенную систему налогообложения, для обеспечения нормальных санитарно-гигиенических условий труда работников и поддержания помещения в чистоте приобретают хозяйственные товары и товары бытовой химии. Скажем, туалетную бумагу, одноразовые бумажные полотенца, салфетки, туалетное мыло, губки для посуды, салфетки из нетканого материала. А также чистящие средства, пакеты для мусора, освежители воздуха.

Все эти затраты организация вправе учесть при расчете единого налога в качестве материальных расходов. Дело в том, что на основании пп. 2 п. 1 ст. 254 Налогового кодекса РФ к таковым расходам, в частности, относятся затраты налогоплательщика на приобретение материалов, используемых на производственные и хозяйственные нужды (проведение испытаний, контроля, содержание, эксплуатацию основных средств и иные подобные цели).

Следовательно, суммы, потраченные упрощенцем на покупку хозяйственных товаров и предметов бытовой химии, относятся к расходам на хозяйственные нужды. А раз так, фирма может уменьшить на них свои налогооблагаемые доходы. Однако учтите: тут не стоит забывать о принципах признания расходов: они должны быть обоснованны и документально подтверждены (ст. 252 Налогового кодекса РФ). Если со вторым условием все ясно - у бухгалтера, наверняка, на руках будут документы: чеки, накладные, счета- фактуры и т. п. То в отношении обоснованности возникает вопрос: есть ли какие-нибудь нормы списания расходов на хозяйственные нужды? Минфин России указывает, что таких норм нет. Скажем, в Письме от 15 ноября 2007 г. N 03-11-04/2/277 чиновники высказались отрицательно по поводу включения в расходы при расчете единого налога затрат по оплате клининговых услуг (уборка помещений) сторонних организаций с целью содержания арендованного имущества в нормальных санитарно-гигиенических условиях. Свою позицию минфиновцы обосновали так. К работам (услугам) производственного характера относятся выполнение отдельных операций по производству (изготовлению) продукции, выполнению работ, оказанию услуг, обработке сырья (материалов), контроль за соблюдением установленных технологических процессов, техническое обслуживание основных средств и другие подобные работы (пп. 6 п. 1 ст. 254 Налогового кодекса РФ). Однако расходы по оплате услуг специализированных организаций по уборке помещений, предоставляемых налогоплательщиком в субаренду, в целях налогообложения не учитываются, поскольку не предусмотрены ст. 254 и п. 1 ст. 346.16 Налогового кодекса РФ.

Еще по теме 5.4. Затраты на хозяйственные нужды:

- Своевременный и точный учет хозяйственных операций, ситуаций хозяйственной жизни, руководящих указаний

- 3.1. Затраты на продукт и затраты периода. Формирование показателей себестоимости продукции (работ, услуг)

- 5.3.3. Смета прямых материальных затрат (затрат основных материалов)

- Принцип учета альтернативных затрат или затрат упущенных возможностей.

- 9.4. Элементы производственных затрат. Учет материальных затрат

- 13. Административно-правовое регулирование управления в сфере хозяйственной деятельности13.1. Основы государственного управления в сфере хозяйственной деятельности

работников аппарата управления (руководителей, специалистов и других работников, относящихся к служащим);

линейного персонала: старших производителей работ (начальников участков), производителей работ, мастеров строительных участков, участковых механиков;

рабочих, осуществляющих хозяйственное обслуживание работников аппарата управления (телефонистов, телеграфистов, радиооператоров, операторов связи, операторов электронно-вычислительных машин, дворников, уборщиц, гардеробщиков, курьеров).

2. Отчисления на социальные нужды (обязательные отчисления по установленным законодательством нормам: на государственное социальное и медицинское страхование, пенсионное обеспечение и в государственный фонд занятости населения) от расходов на оплату труда работников административно-хозяйственного персонала.

3. Почтово-телеграфные расходы, расходы на содержание и эксплуатацию телефонных станций, коммутаторов, телетайпов, установок диспетчерской, радио- и других видов связи, используемых для управления и числящихся на балансе организации, расходы на аренду указанных средств связи или на оплату соответствующих услуг, предоставляемых другими организациями.

4. Расходы на содержание и эксплуатацию вычислительной техники, которая используется для управления и числится на балансе организации, а также расходы на оплату соответствующих работ, выполняемых по договорам вычислительными центрами, машиносчетными станциями и бюро, не состоящими на балансе строительной организации.

5. Расходы на типографские работы, на содержание и эксплуатацию машинописной и другой оргтехники.

6. Расходы на содержание и эксплуатацию зданий, сооружений, помещений, занимаемых и используемых административно-хозяйственным персоналом (отопление, освещение, энергоснабжение, водоснабжение, канализация и содержание в чистоте), а также расходы, связанные с платой за землю.

7. Расходы на приобретение канцелярских принадлежностей, бланков учета, отчетности и других документов, периодических изданий, необходимых для целей производства и управления им, на приобретение технической литературы, переплетные работы.

8. Расходы на проведение всех видов ремонта (отчисления в ремонтный фонд или резерв на ремонт) основных фондов, используемых административно-хозяйственным персоналом.

9. Расходы, связанные со служебными разъездами работников административно-хозяйственного персонала в пределах пункта нахождения организации.

10. Расходы на содержание и эксплуатацию служебного легкового автотранспорта, числящегося на балансе строительной организации и обслуживающего работников аппарата управления этой организации, включая:

оплату труда (с отчислениями на социальные нужды) работников, обслуживающих легковой автотранспорт;

стоимость горючего, смазочных и других материалов, износа и ремонта автомобильной резины, технического обслуживания автотранспорта;

расходы на содержание гаражей (энергоснабжение, водоснабжение, канализация и т.п.), арендную плату за гаражи и места стоянки автомобилей, амортизационные отчисления (износ) и расходы на все виды ремонта (отчисления в ремонтный фонд или резерв на ремонт) автомобилей и зданий гаражей.

11. Затраты на компенсацию (в пределах установленных законодательством норм) работникам административно-хозяйственного персонала строительной организации, производственная деятельность которых связана с необходимостью систематических служебных поездок, расходов по использованию для этих целей личного легкового транспорта.

12. Расходы на наем служебных легковых автомобилей.

13. Расходы, связанные с оплатой затрат по переезду работников административно-хозяйственного персонала, включая работников, обслуживающих служебный легковой автотранспорт, и оплатой им подъемных в соответствии с действующим законодательством о компенсациях и гарантиях при переводе, приеме вновь и направлении на работу в другие местности.

14. Расходы на служебные командировки, связанные с производственной деятельностью административно-хозяйственного персонала, включая работников, обслуживающих служебный легковой автотранспорт, исходя из норм, установленных законодательством.

Предприятия (учреждения) выдают наличные деньги под отчет на хозяйственно - операционные расходы в размерах и на сроки, определяемые руководителями предприятий. Деньги, выданные под отчет, могут расходоваться только на те цели, которые предусмотрены при их выдаче.

Под расходами на хозяйственно-операционные нужды подразумевают обычно расходы учреждения по приобретению канцелярских или хозяйственных товаров, материальных ценностей, ГСМ, на оплату мелкого ремонта, представительские расходы.

При снятии организацией денег с расчетного счета на хозяйственные нужды нужно соблюсти следующий порядок:

1. Снятые денежные средства в этот же день нужно оприходовать в кассу организации. Оприходование делается так: составляется приходный кассовый ордер на снятую со счета сумму (форма приходного ордера № 0310001).

2. Затем необходимо оформить выдачу наличных тому лицу, который будет приобретать для организации товары (работы, услуги) для хозяйственных нужд.

Выдача денежных средств оформляется следующими документами (п. 4.4. Положения):

Заявлением от работника о выдаче ему сумм под отчет, составленным в произвольной форме, с указанием срока, на который будут выданы денежные средства, и их сумме; руководитель компании на этом заявлении должен поставить свою подпись и дату.

Расходным кассовым ордером, который составляется по форме 0310002.

3. О приходе из банка денежных средств по приходному ордеру и об их выдаче по расходному кассовому ордеру делаются записи в Кассовой книге (форма 0310004).

4. После расходования денежных средств, но не позднее 3 дней с окончания срока, на которые выданы деньги, подотчетное лицо должно составить авансовый отчет по форме № АО-1.

К отчету должны быть приложены документы, подтверждающие произведенные расходы (например, товарные и кассовые чеки, п. 4.4 Положения).

Авансовый отчет предъявляется главному бухгалтеру или бухгалтеру, а при их отсутствии - руководителю. Лицо, которому представлен авансовый отчет, проверяет целевое расходование денежных средств, наличие подтверждающих документов, правильность их оформления и подсчет сумм.

После этого авансовый отчет утверждается руководителем. Срок, в течение которого осуществляется проверка данного отчета, его утверждение и окончательный расчет, устанавливается руководителем (подпункт 6.3 п. 6 Указания). После утверждения авансового отчета производится списание подотчетных денежных сумм.

Неизрасходованные или не подтвержденные документально денежные суммы должны быть возвращены в кассу организации.

Если работник потратил меньше денежных средств, чем получил под отчет: главному бухгалтеру следует оформить и подписать приходный кассовый ордер, в котором, в частности, отражается возвращаемая денежная сумма.

Если работник потратил больше денежных средств, чем получил под отчет: после утверждения авансового отчета руководителем организации перерасход следует вернуть работнику по расходному кассовому ордеру, реквизиты которого вносятся в авансовый отчет.

Если авансовый отчет не утвержден или не возвращен остаток, то деньги можно удержать из зарплаты (статья 137 ТК РФ). Для этого следует:

Получить согласие работника на удержание соответствующей суммы (если работник не согласен на удержание, взыскать деньги можно через суд);

В течение месяца со дня истечения срока, установленного для возврата подотчетных средств, издать приказ руководителя организации об удержании (если пропустить срок, то взыскивать деньги придется в суде);

Ознакомить с приказом работника (письмо Роструда от 09.08.07 № 3044-6-0).

Общая сумма удержаний не может превышать 20% от суммы зарплаты, причитающейся работнику (статья 138 ТК РФ). Если долг превышает данный предел, то удержания потребуется производить из нескольких выплат.

Таким образом, организация может тратить наличные денежные средства только на свои нужды. Кроме того, нужно подтверждать все наличные расходы документами, которые должны храниться.

Кроме того, если наличные денежные средства были выданы физическому лицу без составления документов и авансового отчета, налоговые органы при проверках доначисляют данному лицу налог на доходы физических лиц (НДФЛ), а также пеню и штраф за его неуплату.

Пример 1. Выдача денег под отчет из кассы

Секретарю ООО «Век» Е.П. Ковалевой 24 марта 2016 года было выдано 5000 руб. на пять дней на покупку канцтоваров. Бухгалтер выдал Е.П. Ковалевой деньги на основании ее заявления, подписанного директором.

Секретарь 27 марта купила канцтовары на сумму 4000 руб. и принесла в бухгалтерию авансовый отчет и чеки. Неиспользованные 1000 руб. секретарь сдала обратно в кассу.

Бухгалтер сделал следующие проводки:

Дебет 71 Кредит 50 – 5000 руб. – выданы деньги под отчет из кассы.

Дебет 50 Кредит 71 – 1000 руб. – внесен в кассу остаток неизрасходованных подотчетных средств;

Дебет 10 Кредит 71 – 4000 руб. – приняты к учету канцтовары.

Пример 2. Перевод подотчетных сумм на зарплатную карточку сотрудника

ООО «Ключик» 6 ноября 2014 года перечислило на зарплатную карту 30 000 руб. подотчетных денег на покупку канцтоваров Ключкину О.Р.

7 ноября Ключкин приобрел необходимые ТМЦ на сумму 27 350 руб., заплатив за них банковской картой. Того же числа Ключкин предоставил в бухгалтерию ООО «Ключик» авансовый отчет с чеком ККМ, квитанцией от ПКО и слипом терминала, а также накладную и счет-фактуру на имя организации (т.к. Ключкину была выдана доверенность от имени компании). Также 7 ноября Ключкин вернул оставшуюся неизрасходованную сумму наличными в кассу компании.

В бухгалтерском учете будут составлены следующие проводки:

Дебет 71 Кредит 51 – 30 000 руб. – выдана сумма под отчет,

Дебет 10 Кредит 60 – 27 350 руб. - приобретены канцтовары,

Дебет 60 Кредит 71 – 27 350 руб. – погашена задолженность перед продавцом канцтоваров,

Дебет 50 Кредит 71 – 2 650 руб. – неиспользованная подотчетная сумма возвращена в кассу.

Подотчетными лицами своевременно были представлены авансовые отчеты. Согласно авансовому отчету Гордеева Д.Н. хозяйственных материалов было приобретено на сумму 4700 руб. Согласно приложенным к авансовому отчету Чернецова Д.Н. документам произведенные фактические затраты составили: — суточные — 500 руб.; — билеты по проезду на железнодорожном транспорте — 6500 руб.; — проживание в гостинице — 1400 руб. Остатки неизрасходованных подотчетных сумм внесены в кассу учреждения. Отражение данных в бухгалтерском учете представлено в табл. 9. Таблица 9 Содержание операции Дебет Кредит Сумма, руб. Выданы из кассы денежные средства Петрову С.С.

Что относится к хозяйственным расходам

Внимание

Вернуться назад на Хозяйственный учетДля обеспечения оперативной деятельности предприятий подотчетными лицами могут быть выданы денежные средства на хозяйственные расходы. С работниками, которые включены в список постоянных получателей денег на хозяйственно — операционные расходы, должен быть заключен договор о материальной ответственности. Подотчетным лицам деньги выдаются для закупок товарно-материальных ценностей на рынках, у населения, а также у других юридических лиц.

Хозяйственные расходы подтверждаются квитанциями почтовых отделений, мастерских по ремонту техники или автомобилей, счетами и чеками магазинов, счетами оптовых организаций и квитанциями или чеками, подтверждающими оплату им за канцелярские и хозяйственные принадлежности и др. Подотчетное лицо может приобрести предметы труда.

Учет расходов на хозяйственные и канцелярские товары

Общий размер этих затрат, как правило, не превышает 30-35 % от всей суммы административно-хозяйственных расходов. По административно-хозяйственным расходам составляют сводную смету по форме 28-ТП, итоги которой вносят в первый раздел сводной сметы накладных расходов по соответствующим производственным подразделениям. Незначительная часть условно-постоянных затрат (обслуживание скважин, производственно-хозяйственные расходы и др.) обусловлена деятельностью предприятия. Счет 26 Общехозяйственные расходы предназначен для обобщения информации об управленческих и хозяйственных расходах, не связанных непосредственно с производственным процессом.

Расходы на хозяйственные нужды: даешь работнику нормальные условия труда!?

В учете бухгалтер делает следующие проводки. 3 апреля: Дебет КРБ.2.208.22.560 Кредит КИФ.2.201.04.610 — 2000 руб. — выданы деньги под отчет Ивановой. 5 апреля: Дебет КРБ.2.105.06.340 Кредит КРБ.2.208.22.660 — 2000 руб. — получены канцтовары, приобретенные через сотрудницу. Пример 5. В случае если через подотчетное лицо выплачивались зарплата, компенсации, пенсии, пособия социальной помощи населению, то на их сумму делается проводка: Дебет КРБ.0.302.00.830 Кредит КРБ.0.208.00.660 Если подотчетное лицо принимало работы или услуги (например, сотрудник ремонтировал служебный автомобиль), то на их стоимость делается такая проводка: Дебет КРБ.0.401.01.200 (КРБ.0.106.04.340) Кредит КРБ.0.208.00.660 Все вышеперечисленные суммы расходов, понесенные через сотрудника, в рамках приносящей доход деятельности, облагаемой НДС, отражаются без НДС.

18.2. хозяйственные расходы

Важно

Например, стоимость полученных канцтоваров списывается в прочие производственные расходы сразу после утверждения авансового отчета сотрудника. А стоимость покупных товаров, приобретенных через сотрудника, учитывается в уменьшение налогооблагаемой базы только после реализации. Пример 6. При налогообложении расходов по приобретению товаров через подотчетное лицо, в бухучете отражается следующим образом: 3 апреля в рамках приносящей доход деятельности секретарю Ивановой Е.В.

выдано 2000 руб. на покупку канцтоваров. 5 апреля она приобрела канцтовары на все подотчетные деньги. В этот же день директор утвердил авансовый отчет Ивановой, бухгалтер принял полученные материальные запасы к учету. В товарном чеке, который приложен к авансовому отчету Ивановой, НДС выделен в сумме 305 руб., однако счет-фактура отсутствует. Бухгалтер «ЦСО» списал «входной» НДС за счет собственных средств учреждения.

Хозяйственные расходы

Однако по расходам, которые нормируются при расчете налога на прибыль (например, командировочным и представительским расходам), зачесть можно не весь «входной» НДС. О том, как в таком случае рассчитать сумму налога, которую можно принять к вычету, подробнее см. Как принять к вычету НДС по нормируемым расходам. Пример 8.

Инфо

Включение НДС в стоимость товаров, приобретенных через подотчетное лицо: 3 апреля в рамках приносящей доход деятельности сотруднику Кондратьеву А.С. выдано 25 000 руб. на покупку принтера. 5 апреля сотрудник приобрел принтер за 24 000 руб. (включая НДС — 3661 руб.), а остаток в сумме 1000 руб. (25 000 руб. — 24 000 руб.) внес в кассу. В этот же день директор утвердил авансовый отчет сотрудника и бухгалтер принял принтер к учету. Организация планирует использовать принтер в деятельности, не облагаемой НДС.

К административно-хозяйственным расходам относятся основная и дополнительная заработная плата руководящих работников, младшего обслуживающего персонала отчисления на социальное страхование, командировочные расходы подъемные и другие расходы, связанные с перемещением работников в другие районы почтово-телеграфные, канцелярские расходы затраты на содержание легкового транспорта, зданий и т. д. Особое внимание уделяется типизации и индустриальным методам в строительстве учебных заведений. Благодаря этому резко сокращаются расходы на строительство. Большие резервы эффективности существуют в использовании средств, направляемых на содержание учебного заведения (затраты на капитальный и текущий ремонт, хозяйственные расходы).

Что относится к хозяйственным расходам в бухгалтерском учете

Рассмотрим ситуации по использованию денежных средств, выданных на хозяйственные расходы. Пример 1. Гордеев Д.Н. получил под отчет аванс на приобретение запасных частей к автомашине в сумме 5000 руб. Запчасти приобретены на общую сумму 3500 руб. Остаток денег в сумме 1500 руб. возвращен в кассу учреждения. Денежные средства поступили в кассу бюджетного учреждения из банка с лицевого счета внебюджетных средств на общую сумму 5000 руб. по подстатье 340 «Увеличение стоимости прочих материальных активов». В учете будут сделаны следующие записи (табл. 8): Таблица 8 Содержание операции Дебет Кредит Сумма, руб.

В состав накладных расходов входят административно-хозяйственные расходы, расходы по обслуживанию работников строительства, на организацию и производство работ на строительных площадках и прочие накладные расходы. Их определяют в процентом отношении от прямых затрат или основной заработной платы. Различают средние, предельные и единые предельные нормы накладных расходов. Средние нормы при определении сметной стоимости строительства не применяют. Они являются основой для расчета предельных норм. Предельные нормы расходов на общестроительные работы разрабатывают по методическим указаниям Госстроя СССР и дифференцируют по министерствам, ведомствам и главным управлениям (объединениям).

Основная и дополнительная заработная плата административно-управленческого и производственно-технического персонала (буровые мастера, ИТР цехов и участков бурения, прокатных баз и подсобно-вспомогательных цехов) расходы на служебные командировки и перемещения возмещение командировочных расходов- оплата проездных, суточных и квартирных содержание легкового транспорта и разъезды - амортизация и текущий ремонт легковых автомашин, горючее для них подъемные при перемещениях- единовременные пособия, стоимость проезда и провоза багажа, выплачиваемые работникам и членам их семей при переводе их на работу, связанную с переменой места жительства, и т. п.