Восстановление амортизационной премии при реализации ос. В каком порядке восстанавливать амортизационную премию

2. Правило о восстановлении амортизационной премии

применяется только при реализации основного средства

взаимозависимому лицу до истечения пяти лет с момента ввода

указанного средства в эксплуатацию

Требование о восстановлении амортизационной премии при реализации объекта, в отношении которого данная премия применялась, в пределах пяти лет с момента ввода его в эксплуатацию с 1 января 2013 г. действует, только если объект продается лицу, являющемуся взаимозависимым с налогоплательщиком (абз. 4 п. 9 ст. 258 НК РФ). В других случаях восстанавливать амортизационную премию не нужно.

Кроме того, в абз. 4 п. 9 ст. 258 НК РФ теперь прямо указано, что восстановленные суммы амортизационной премии учитываются во внереализационных доходах в том отчетном (налоговом) периоде, в котором была осуществлена такая реализация. Отметим, что ранее Налоговый кодекс РФ не содержал подобного уточнения. Поэтому у налогоплательщиков возникал вопрос, когда восстанавливается амортизационная премия: в периоде ее применения или в периоде реализации основного средства. Минфин России разъяснял, что сумма восстановленной амортизационной премии должна включаться в доходы того периода, в котором осуществлена реализация (Письма от 28.09.2012 N 03-03-06/1/510 , от 22.06.2011 N 03-03-06/2/102 , от 04.02.2011 N 03-03-06/1/61).

Особое внимание следует обратить на расчет остаточной стоимости объекта, к которому применялась амортизационная премия и который продается взаимозависимому лицу.

Согласно общему порядку, установленному в п. 1 ст. 257 НК РФ, в данном случае вместо показателя первоначальной стоимости используется стоимость, по которой объекты были включены в амортизационные группы (подгруппы). То есть значение показателя равно разнице первоначальной стоимости и амортизационной премии (абз. 3 п. 9 ст. 258 НК РФ).

С 1 января 2013 г. в подп. 1 п. 1 ст. 268 НК РФ появился новый абзац, которым предусмотрено, что при реализации взаимозависимому лицу основного средства, в отношении которого применялась амортизационная премия, до истечения пяти лет с момента ввода в эксплуатацию остаточная стоимость такого объекта увеличивается на сумму расходов, включенных в состав внереализационных доходов в соответствии с абз. 4 п. 9 ст. 258 НК РФ. Иными словами, к сумме остаточной стоимости нужно прибавить сумму восстановленной амортизационной премии. Тем самым уменьшится финансовый результат от реализации основного средства. Таким образом, восстановление амортизационной премии в доходах нивелируется увеличением остаточной стоимости продаваемого объекта. В итоге сумма налога с дохода от реализации основного средства в рассматриваемом случае будет одинаковая независимо от того, продается этот объект взаимозависимому лицу или нет.

Покажем это на примере. Предположим, что первоначальная стоимость основного средства равна 120 000 руб. К нему была применена амортизационная премия в размере 30 процентов первоначальной стоимости (36 000 руб.). Допустим, что объект продается за 70 000 руб. спустя три года с момента ввода его в эксплуатацию. За время эксплуатации сумма амортизационных начислений составила 50 400 руб. Таким образом, в данном случае остаточная стоимость основного средства равна:

(120 000 - 36 000) - 50 400 = 33 600 руб.

Теперь определим сумму налога на прибыль по данной операции для случая, когда основное средство продается не взаимозависимому лицу:

70 000 - 33 600 = 36 400 x 20% = 7 280 руб.

В некоторых случаях восстановление амортизационной премии при продаже ОС является обязательным. При этом возникают разницы между бухгалтерским и налоговым учетом. Как избежать ошибок – читайте в статье.

Компания обязана восстановить амортизационную премию при продаже основного средства. Но не всегда, а только при выполнении определенных условий. При этом возникают сложности определения налогооблагаемой прибыли, а также возникают разницы между бухгалтерским и налоговым учетом. Расскажем, когда и как восстановить амортизационную премию.

Понятие амортизационной премии существует только в налоговом учете. Для уменьшения налоговой базы по налогу на прибыль компания может сразу списать значительную долю стоимости основного средства при вводе его в эксплуатацию. Или после проведения модернизации, дооборудования, реконструкции амортизируемого объекта.

При продаже основного средства амортизационную премию придется восстановить. Но не всегда, премия должна быть восстановлена, если одновременно выполняются два условия (п.9 ст.258 НК РФ, письмо Минфина от 13.04.2015 № 03-03-06/1/20848):

- Основное средство продается взаимозависимому лицу,

- На момент продажи основное средство находилось в эксплуатации менее пяти лет.

Понятие взаимозависимых лиц и их перечень приведен в ст.105.1 НК РФ. Это лица, способные оказывать влияние на деятельность и экономические результаты компании. В первую очередь, это учредители, руководители и их родственники.

Амортизационная премия восстанавливается, когда речь идет о продаже амортизируемого объекта. Если передача имущества происходит по другим основаниям, например, в качестве вклада в уставный капитал или безвозмездно, то восстанавливать премию не нужно (письма Минфина от 28.09.2012 № 03-03-06/1/510, от 15.12.2011 № 03-03-06/1/827).

Для премии, начисленной с капитальных вложений в реконструкцию, дооборудование, модернизацию, действуют такие же правила. Но срок полезного использования считается не с момента модернизации, а с ввода в эксплуатацию основного средства. Если объект эксплуатировался более пяти лет, премию восстанавливать не нужно. Даже если с момента самой модернизации пять лет еще не прошло.

Как восстановить амортизационную премию

Амортизационную премию восстанавливайте в той же сумме, в какой она была начислена. При продаже основного средства восстановленная сумма включается во внереализационные расходы (п.9 ст.258, п.3 ст.271 НК РФ). Восстанавливайте амортизационную премию по шагам:

Шаг 1. Определите остаточную стоимость основного средства. При восстановлении премии остаточная стоимость ОС увеличивается и определяется по формуле:

Шаг 2. Восстановленную сумму отразите в декларации по налогу на прибыль:

- В общей сумме внереализационных доходов (строка 100 Приложения 1 к Листу 02, строка 020 Листа 02),

- Отдельно в строке 105 Приложения 1 к Листу 02.

Шаг 3. Погасите остаток отложенного налогового обязательства, который возник в бухгалтерском учете. Напомним, что понятие амортизационной премии существует только в налоговом учете. А в бухгалтерском учете начисление премии не предусмотрено. Вследствие этого между бухгалтерским и налоговым учетом возникает разница и соответствующее ей отложенное налоговое обязательство. Постепенно оно уменьшается, а при восстановлении премии остаток необходимо погасить бухгалтерскими проводками:

Дебет счета 77 – кредит счета 68

Если в соответствии с учетной политикой компания не применяет ПБУ 18/02, то данный шаг пропустите.

Шаг 5. Этот шаг выполняйте, если при продаже ОС образовался убыток. В бухгалтерском учете он списывается единовременно, а в налоговом – постепенно. В этом случае с суммы убытка начислите отложенный налоговый актив следующей проводкой:

Дебет счета 09 – кредит счета 68

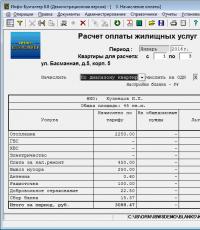

Амортизационная премия при продаже ОС: пример

Объект стоимостью 500 000 руб. (без учета НДС) и сроком полезного использования 120 месяцев введен в эксплуатацию в январе 2017 года. Через два года в январе 2019 года объект продан взаимозависимому лицу по цене 350 000 руб. (без учета НДС).

При вводе объекта в эксплуатацию была начислена премия в размере 20%, т.е. 100 000 руб. В бухучете было признано ОНО в сумме 20 000 руб. (100 000*20%). Ежемесячно оно списывалось в сумме 166,66 руб. (20 000 руб. / 120 мес.).

Ежемесячная амортизация составляет:

- В налоговом учете (500 000 – 100 000) / 120 мес. = 3333,33 руб.,

- В бухгалтерском учете – 500 000 / 120 = 4166,66 руб.

На дату продажи в налоговом учете:

- В доходах признается выручка от продажи ОС – 350 000 руб.,

- Во внереализационных расходах отражается восстановленная амортизационная премия – 100 000 руб.,

- Остаточная стоимость объекта равна 500 000 – 100 000 – 3333,33 * 24 мес. + 100 000 = 420 000 руб.,

- Убыток от продажи составляет 70 000 руб. (350 000 – 420 000). Он будет равномерно включаться в расходы в течение оставшихся 96 месяцев.

В бухгалтерском учете продажа ОС отражается так:

- В доходах признается выручка от продажи объекта – 350 000 руб.,

- В расходах отражается остаточная стоимость 500 000 – 4166,66*24 = 400 000 руб.,

- В бухучете убыток от продажи ОС составляет 50 000 руб. (350 000 – 400 000),

- К моменту продажи ОС остаток временной разницы составил 100 000 – (4166,66-3333,33)*24 мес. = 80 000 руб., поэтому необходимо погасить остаток ОНО в сумме 80 000 * 20% = 16 000 руб. (Д77-К68),

- Поскольку в налоговом учете убыток от реализации будет включаться в расходы постепенно, необходимо начислить ОНА в размере 70 000 * 20% = 14 000 руб. (Д09 – К68).

Для целей налога на прибыль амортизационную премию, примененную по основному средству, а также по расходам на его модернизацию (реконструкцию, дооборудование), надо восстановить, только если одновременно выполняются два условия (п. 9 ст. 258 НК РФ, п. 1 Письма Минфина от 13.04.2015 N 03-03-06/1/20848):

1) основное средство продано взаимозависимому лицу. Если ОС передается взаимозависимому лицу по иным основаниям (безвозмездно, в качестве вклада в уставный капитал и т.д.), то восстанавливать амортизационную премию не нужно (Письма Минфина от 28.09.2012 N 03-03-06/1/510, от 15.12.2011 N 03-03-06/1/827);

2) на день продажи ОС с момента его ввода в эксплуатацию прошло менее пяти лет. Это условие распространяется и на амортизационную премию по расходам на модернизацию. Иначе говоря, при продаже ОС старше пяти лет амортизационную премию по расходам на модернизацию восстанавливать не надо - независимо от того, сколько времени прошло с момента модернизации ОС до его продажи.

Амортизационная премия восстанавливается в той же сумме, что была учтена в расходах при ее применении.

Сумма восстановленной амортизационной премии:

1) включается во внереализационные доходы в периоде продажи ОС (п. 9 ст. 258, п. 3 ст. 271 НК РФ);

2) увеличивает остаточную стоимость ОС, учитываемую в расходах при его продаже (пп. 1 п. 1 ст. 268 НК РФ). Таким образом, в этом случае остаточная стоимость ОС определяется по формуле:

В декларации по налогу на прибыль восстановленная амортизационная премия отражается (п. 6.2 Порядка заполнения декларации):

В общей сумме внереализационных доходов по строке 100 Приложения 1 к Листу 02 и строке 020 Листа 02;

Отдельно по строке 105 Приложения 1 к Листу 02.

В бухгалтерском учете амортизационная премия не применяется, поэтому ее восстановление в нем не отражается.

При продаже ОС нужно погасить остаток отложенного налогового обязательства (ОНО), начисленного при применении амортизационной премии. ОНО погашается, так как при продаже ОС все расходы, связанные с его приобретением, полностью учитываются в бухгалтерском учете. ОНО погашается проводкой:

|

Проводка |

Операция |

|

Погашено ОНО |

Если в налоговом учете образовался убыток от продажи ОС, то с суммы убытка нужно начислить отложенный налоговый актив (ОНА), поскольку в этом случае в налоговом учете часть стоимости ОС (убыток) учитывается постепенно, а в бухучете - единовременно. ОНА начисляется проводкой:

Пример. Бухгалтерский учет разниц, возникающих при продаже с убытком ОС, по которому была применена и восстановлена амортизационная премия

ОС со сроком полезного использования 120 месяцев и первоначальной стоимостью 600 000 руб. (без учета НДС) введено в эксплуатацию в январе 2014 г.

В налоговом учете по ОС применена амортизационная премия в размере 30%, она составила 180 000 руб. (600 000 руб. x 30%). Стоимость ОС после применения амортизационной премии в налоговом учете - 420 000 руб. (600 000 руб. - 180 000 руб.), ежемесячная налоговая амортизация - 3500 руб. (420 000 руб. / 120 мес.).

В бухгалтерском учете ежемесячная амортизация составила 5000 руб. (600 000 руб. / 120 мес.).

В бухучете было признано ОНО в сумме 36 000 руб. (180 000 руб. x 20%). ОНО ежемесячно погашалось в сумме 300 руб. (36 000 руб. / 120 мес.).

В январе 2016 г., т.е. через два года эксплуатации, ОС продано взаимозависимому лицу за 400 000 руб. (без учета НДС). К моменту продажи ОС остаток временной разницы из-за применения в налоговом учете амортизационной премии составил 144 000 руб. (180 000 руб. - (5000 руб. - 3500 руб.) x 24 мес.).

В налоговом учете в доходах от реализации признается выручка в сумме 400 000 руб., а во внереализационных доходах - восстановленная амортизационная премия в сумме 180 000 руб. Остаточная стоимость ОС в налоговом учете равна 516 000 руб. (600 000 руб. - 180 000 руб. - 3500 руб/мес. x 24 мес. + 180 000 руб.). В налоговом учете убыток от продажи ОС составил 116 000 руб. (400 000 руб. - 516 000 руб.).

Этот убыток будет равномерно включен в расходы в течение оставшихся 96 мес. (120 мес. - 24 мес.).

Таким образом, на дату продажи ОС в доходах признается 580 000 руб. (400 000 руб. + 180 000 руб.), а в расходах - только 400 000 руб. В результате налоговая прибыль увеличивается на 180 000 руб. (580 000 руб. - 400 000 руб.).

В бухгалтерском учете отражается доход от продажи ОС в сумме 400 000 руб., а в расходах - остаточная стоимость в сумме 480 000 руб. В результате бухгалтерская прибыль уменьшается на 80 000 руб. Следовательно, из-за продажи ОС налоговая прибыль увеличивается по сравнению с бухгалтерской на 260 000 руб. (180 000 руб. - (- 80 000 руб.)). Эта разница складывается из двух величин.

Во-первых, при продаже ОС в бухучете в расходы списывается сумма 144 000 руб., которая в налоговом учете была списана в расходы ранее, в составе амортизационной премии. В связи с этим нужно погасить остаток ОНО в сумме 28 800 руб. (144 000 руб. x 20%).

Во-вторых, в налоговом учете часть остаточной стоимости (убыток от продажи ОС) в сумме 116 000 руб. будет включаться в расходы постепенно, в следующие отчетные (налоговые) периоды. С суммы налогового убытка надо начислить ОНА в размере 23 200 руб. (116 000 руб. x 20%).

Таким образом, эти разницы вместе дают 260 000 руб. (144 000 руб. + 116 000 руб.).

|

Проводка |

Операция |

Сумма, руб. |

|

Январь 2014 г. |

||

|

ОС введено в эксплуатацию |

||

|

Начислено ОНО |

||

|

Ежемесячно с февраля 2014 г. по январь 2016 г. |

||

|

Начислена амортизация |

||

|

Погашено ОНО |

||

|

Январь 2016 г. |

||

|

Признана выручка от продажи ОС |

||

|

Списана накопленная амортизация |

||

|

Списана остаточная стоимость |

||

|

Погашено ОНО |

||

|

Начислен ОНА |

||

Вопрос по восстановлению амортизационной премии при налогообложении прибыли. Приобрели грузовой автомобиль в 2014г, поставили на учет, уменьшили прибыль на сумму амортизационной прибыль. В 2015г решили продать а/м. Нужно ли восстанавливать амортиз. премию. спасибо

При реализации автомобиля лицам, которые не являются взаимозависимыми по отношению к организации-продавцу, восстанавливать амортизационную премию не требуется.

Обоснование данной позиции приведено ниже в материалах Системы Главбух

Амортизационная премия: восстановление

Если в течение пяти лет с момента ввода в эксплуатацию объект основных средств, по которому была применена амортизационная премия, организация реализует взаимозависимому лицу , сумму амортизационной премии необходимо восстановить и включить в состав внереализационных доходов. Сделать это нужно в том отчетном (налоговом) периоде, в котором объект основных средств был реализован. Такой порядок предусмотрен абзацем 4 пункта 9 статьи 258 Налогового кодекса РФ. Он распространяется на основные средства, введенные в эксплуатацию с 1 января 2008 года (п. 10 ст. 9 Закона от 26 ноября 2008 г. № 224-ФЗ).

При реализации основных средств лицам, которые не являются взаимозависимыми по отношению к организации-продавцу, восстанавливать амортизационную премию не требуется. Амортизационную премию не нужно восстанавливать и при выбытии объекта основных средств по причинам, не связанным с реализацией (например, при ликвидации, хищении или безвозмездной передаче).* Налоговым законодательством это не предусмотрено. Подтверждает такой вывод Минфин России в письмах от 28 сентября 2012 г. № 03-03-06/1/510 ,от 20 марта 2009 г. № 03-03-06/1/169 .

Сумму амортизации по объекту основных средств, реализованному взаимозависимому лицу, пересчитывать не нужно. При определении налоговой базы от реализации амортизируемого имущества в доходы включается выручка от реализации объекта основных средств, а в расходы – остаточная стоимость реализованного объекта основных средств, увеличенная на сумму восстановленной амортизационной премии (

Согласно налоговым поправкам, вступившим в силу с 01.01.2013, порядок восстановления амортизационной премии существенно изменен. Рассмотрим, каким он был (ведь проверки за прошлые периоды никто не отменял) и каким стал, а также на что бухгалтерам следует обратить особое внимание.

Последствия старого порядка восстановления амортизационной премии

Перед тем как перейти к обсуждению изменений и учитывая, что окончательно "расстаться с прошлым" организации пока не могут (ведь выездной налоговой проверкой может быть охвачен период 2010 - 2012 гг.), давайте посмотрим, какие проблемы были у налогоплательщиков до 2013 г. и можно ли им будет избежать возможных претензий со стороны проверяющих.

В случае продажи основного средства , по которому была применена амортизационная премия, до истечения 5 лет с момента ввода в эксплуатацию сумма премии подлежала восстановлению и включению в налоговую базу по налогу на прибыль (п. 9 ст. 258 НК РФ в редакции, действовавшей до 01.01.2013).

Однако в предыдущей редакции НК РФ не оговаривалось, как в такой ситуации определяется остаточная стоимость проданного основного средства. Налогоплательщики должны были выбрать один из двух вариантов и посчитать ее:

1) либо как первоначальную стоимость за вычетом начисленной амортизации;

2) либо как первоначальную стоимость за вычетом и начисленной амортизации, и амортизационной премии.

Рассмотрим порядок формирования налоговой базы по обоим вариантам на конкретном примере.

Пример 1. Организация в 2012 г. продала основное средство первоначальной стоимостью 500 тыс. руб. По данному ОС была применена амортизационная премия в сумме 150 тыс. руб. Срок полезного использования - 5 лет. Сумма начисленной за период эксплуатации амортизации составила 70 тыс. руб. Основное средство продано за 400 тыс. руб.

Налоговая база составит:

- по первому варианту: 400 тыс. руб. + 150 тыс. руб. - (500 тыс. руб. - 70 тыс. руб.) = 120 тыс. руб.;

- по второму варианту: 400 тыс. руб. + 150 тыс. руб. - (500 тыс. руб. - 70 тыс. руб. - 150 тыс. руб.) = 270 тыс. руб.

Как видите, более выгодным для налогоплательщиков являлся первый вариант, ведь в этом случае остаточная стоимость продаваемого основного средства была больше и, соответственно, прибыль меньше, нежели при втором варианте определения ОС.

Во втором случае амортизационная премия также увеличивает доходы, но при этом уменьшает расходы. Естественно, при таком подходе прибыль увеличивается на сумму восстановленной амортизационной премии. Поэтому именно второй вариант был выгоден фискальным органам. Организация в этом случае как бы "платила штраф" за досрочную продажу основного средства, по которому применялась премия. Еще в 2009 г. ФНС России разъяснила, что сумма начисленной амортизации включает в себя и амортизационную премию (Письмо ФНС России от 10.06.2009 N ШС-22-3/461@).

Что касается финансового ведомства, то позиция Минфина России по этому вопросу была далеко не однозначна: то он склонялся к первому варианту определения остаточной стоимости основного средства (Письма от 28.05.2012 N 03-03-06/2/68, 08.12.2011 N 03-03-06/1/815), то ко второму (Письма от 10.08.2012 N 03-03-06/1/404, от 11.11.2011 N 03-03-06/1/737, от 27.07.2010 N 03-03-06/1/490).

К сведению. Кстати, до 2013 г. в п. 9 ст. 258 НК РФ говорилось только о том, что суммы амортизационной премии в случае досрочной продажи основного средства "подлежат восстановлению и включению в налоговую базу по налогу". Естественно, организациям было выгодно включать сумму восстановленной премии в состав выручки от продажи основного средства, ведь в этом случае не надо было считать убыток от продажи основного средства и учитывать его равными частями в течение недоамортизированного срока службы. Хотя Минфин России указывал, что эти суммы восстановленной премии следовало отражать в составе внереализационных доходов (Письмо от 28.05.2012 N 03-03-06/2/68).

Итак, подведем итоги. Если организация выполняла невыгодные для себя распоряжения контролирующих органов, ей ничего не грозит. А что делать тем налогоплательщикам, которые считали налоговый результат по варианту, невыгодному с позиции налоговых органов (в нашем примере - по первому варианту)? Надо ли им представлять уточненные декларации и доплачивать налог? Нет, этого делать не стоит.

В случае налоговых споров их защитит знаменитый п. 7 ст. 3 НК РФ, который говорит о том, что "все неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика". А о том, что по данному вопросу ясности не было, как раз и свидетельствует наличие противоречивых Писем Минфина России.

Причем даже если организации доначислят налог на прибыль, то ни штрафы, ни пени ей не страшны, ведь недоимка возникла в результате выполнения разъяснений Минфина России (п. 8 ст. 75, пп. 3 п. 1 ст. 111 НК РФ). И именно финансовое ведомство вправе разъяснять вопросы применения налогового законодательства (п. 1 ст. 34.2 НК РФ).

Кроме того, согласно Постановлению Президиума ВАС РФ от 30.11.2010 N ВАС-4350/10 Письма Минфина России, которые были направлены в качестве ответов на запросы налогоплательщиков и опубликованы в справочно-правовых системах, являются разъяснениями, освобождающими налогоплательщиков от ответственности.

Последствия восстановления амортизационной премии по новому порядку

Теперь скажем о том, что же изменилось в налоговом законодательстве по вопросам, связанным с восстановлением амортизационной премии, и чем это чревато для налогоплательщиков. Во-первых, восстанавливать ее при продаже основного средства надо не всем налогоплательщикам, а лишь тем из них, которые до истечения 5 лет продают такое основное средство своим взаимозависимым лицам (перечень этих лиц содержится в ст. 105.1 НК РФ) (п. 9 ст. 258 НК РФ).

Во-вторых, отныне в НК РФ прямо сказано, что восстановленная премия "подлежит включению в состав внереализационных доходов в том отчетном (налоговом) периоде, в котором была осуществлена реализация" (п. 9 ст. 258 НК РФ).

В-третьих, при расчете остаточной стоимости объекта, в отношении которого применена амортизационная премия, вместо показателя "первоначальная стоимость" будет использоваться показатель стоимости, по которой этот актив включен в амортизационную группу (подгруппу). Данный показатель равен разнице между первоначальной стоимостью и амортизационной премией. Но при продаже основного средства взаимозависимому лицу такая остаточная стоимость будет увеличиваться на сумму амортизационной премии (пп. 1 п. 1 ст. 268 НК РФ).

На первый взгляд может показаться, что конечный результат отныне не зависит от того, кому продано основное средство: взаимозависимому лицу или нет. Ведь если мы продаем его невзаимозависимому лицу, сумма амортизационной премии не включается ни в доходы, ни в расходы, а если взаимозависимому, то премия увеличивает как доходы, так и расходы. На самом деле это не так. И проблема здесь в том, что восстановленная амортизационная премия увеличивает не выручку, а внереализационные доходы, при этом увеличивая остаточную налоговую стоимость проданного основного средства.

Рассмотрим вышесказанное на примере.

Пример 2.

Допустим, организация в 2013 г. продает основное средство первоначальной стоимостью 500 тыс. руб. По данному основному средству была применена амортизационная премия в сумме 150 тыс. руб. Срок полезного использования - 5 лет (60 мес.). Срок эксплуатации - 1 год, остаточная налоговая стоимость - 280 тыс. руб. Основное средство продается за 400 тыс. руб.

Ситуация 1. Основное средство продается невзаимозависимому лицу.

Доход от продажи основного средства: 400 тыс. руб. - 280 тыс. руб. = 120 тыс. руб.

Ситуация 2. Основное средство продается взаимозависимому лицу.

В целом налоговый результат от сделки будет таким же: 400 тыс. руб. + 150 тыс. руб. (восстановлена амортизационная премия) - (280 тыс. руб. + 150 тыс. руб. (остаточная налоговая стоимость увеличена на сумму амортизационной премии)) = 120 тыс. руб.

Однако в текущем периоде в налоговом учете у организации должны быть отражены только внереализационные доходы в сумме 150 тыс. руб. (восстановленная амортизационная премия). А убытки от продажи основного средства в сумме 30 тыс. руб. (400 тыс. руб. - (280 тыс. руб. + 150 тыс. руб.)) она будет учитывать равными долями в течение последующих 4 лет.

Так по замыслу законодателя должен работать "механизм, предотвращающий злоупотребление данной налоговой преференцией со стороны недобросовестных налогоплательщиков, многократно применяющих указанную премию к одним и тем же основным средствам при их перепродаже между взаимозависимыми лицами" (Пояснительная записка "К проекту Федерального закона "О внесении изменения в статью 258 части второй Налогового кодекса Российской Федерации", п. 1.2 "Основных направлений налоговой политики Российской Федерации на 2013 год и на плановый период 2014 и 2015 годов").

А учитывая, что сумма восстановленной амортизационной премии отражается в налоговой декларации в Приложении N 1 к листу 02, налоговые органы теперь всегда будут знать, что основное средство было продано именно взаимозависимому лицу.

К сведению. Отметим, что новый порядок будет распространяться на все основные средства, независимо от того, когда они были приобретены. Ведь какой-либо оговорки о том, будут ли новые правила распространяться только на основные средства, приобретенные после 1 января 2013 г., в законе нет.

Так что будьте внимательны, считая налоговую базу при досрочной продаже основных средств с амортизационной премией!