Рынок ценных бумаг фондовый рынок. Рынок ценных бумаг

Рынок ценных бумаг, несмотря на его единство, можно условно разделить на несколько сегментов, которые тоже называются рынками. Они характеризуются специфическими условиями, участниками торговли, ценными бумагами, обращающимися на них.

Рынок ценных бумаг делится на два вида:

1) первичный;

2) вторичный.

Если попытаться дать самые общие определения, то «первичный рынок» – это термин, который используется для описания тех случаев, когда ценные бумаги впервые появляются на публичной арене обычно в обмен на денежные средства.

Вторичный рынок – это термин, который используется для описания случаев, когда вторые и последующие транши находящихся в обращении ценных бумаг появляются на публичной арене; это также тот рынок, на котором обращаются ценные бумаги, которые раньше появились на рынке.

Законодательно первичный рынок ценных бумаг определяется как отношения, складывающиеся при эмиссии (для ценных инвестиционных бумаг) или при заключении гражданско-правовых сделок между лицами, принимающими на себя обязательства по иным ценным бумагам, и первыми инвесторами, профессиональными участниками рынка ценных бумаг, а также их представителями.

Таким образом, первичный рынок – это рынок первых и повторных эмиссий ценных бумаг, на котором осуществляется их начальное размещение среди инвесторов.

На первичном рынке ценных бумаг осуществляется продажа всех видов существующих ценных бумаг: акций и облигаций предприятий, краткосрочных государственных ценных бумаг, облигаций государственного валютного займа, финансовых инструментов (различных сертификатов, выпускаемых банками, векселей). Реализация на первичном рынке осуществляется через фондовые магазины, а также действующую систему посредников: брокеров и коммерческих банков.

Важнейшей чертой первичного рынка является полное раскрытие информации для инвесторов, позволяющее сделать обоснованный выбор ценной бумаги для вложения денежных средств. Вся деятельность на первичном рынке служит для раскрытия информации:

Подготовка проспекта эмиссии, его регистрация и контроль государственными органами с позиций полноты представленных данных;

Публикация проспекта и итогов подписки и т. д.

Особенностью отечественной практики является то, что первичный рынок ценных бумаг пока преобладает. Эта тенденция объясняется такими процессами как приватизация, создание новых акционерных обществ, финансирование государственного долга через выпуск ценных бумаг, переоформление через фондовый рынок валютного долга государства и т. п.

Первичный рынок включает:

Рынок акций;

Рынок облигаций.

Существует две формы первичного рынка ценных бумаг:

Частное размещение;

Публичное предложение.

Частное размещение характеризуется продажей (обменом) ценных бумаг ограниченному количеству заранее известных инвесторов без публичного предложения и продажи.

Публичное предложение – это размещение ценных бумаг при их первичной эмиссии путем публичных объявления и продажи неограниченному числу инвесторов.

Соотношение между публичным предложением и частным размещением постоянно меняется и зависит от типа финансирования, который избирают предприятия в той или иной экономике, от структурных преобразований, которые проводит правительство, и других факторов.

Очень важно отметить, что первичный рынок представляет собой рынок новых эмиссий и метод, который большинство заемщиков использует для привлечения новых ресурсов. Для того, чтобы этот рынок работал успешно, жизненно важно, чтобы вкладчики и инвесторы обладали уверенностью в том, что они не зря вкладывают свои деньги в этот рынок. Слабый первичный рынок подорвет ликвидность вторичного рынка. Следовательно, существует потребность в предоставлении точной информации с тем, чтобы инвесторы имели возможность проводить сравнение с другими формами инвестиций и принимать решения, следует ли вкладывать деньги в каждый новый выпуск. Другими словами, хороший первичный рынок должен быть селективным для того, чтобы можно было судить о стоимости.

С другой стороны, эмитент нуждается в хорошем первичном рынке для того, чтобы предложение на покупку ценных бумаг охватило как можно большую аудиторию потенциальных инвесторов, что должно позволить ему получить наиболее выгодную цену за предлагаемые ценные бумаги.

Существует несколько методов листинга ценных бумаг на организованном первичном рынке. В их число входят:

1) прямое приглашение компанией. Компания приглашает общественность подписаться на ее ценные бумаги по фиксированной цене через опубликование проспекта эмиссии; все необходимые формальности и андеррайтинг (гарантия выпуска) выполняются эмиссионной компанией (обычно инвестиционным банком/компанией по работе с ценными бумагами);

2) предложение к продаже. Этот метод может использоваться в ситуации, когда кто-то из первоначальных или существующих акционеров хочет предложить свои акции населению. Компания может организовать синдикат банков и брокерских фирм, которые приобретают весь выпуск для распространения среди своих клиентов. Старые акционеры могут получить право первыми приобрести предлагаемые акции;

3) тендерное предложение. Инвестору предлагается участвовать в конкурсе на приобретение акций по минимальной цене. После последнего срока подачи заявок финансовые советники компании рассчитывают ¬цену исполнения-, которая позволит компании-эмитенту привлечь максимально требуемое финансирование, цена исполнения может быть занижена, если компания нацеливает эмиссию на особенно широкий круг акционеров (большое число акционеров, владеющих небольшим количеством акций каждый). В результате подачи конкурсных заявок компания может приобрести гораздо больше средств, чем если бы она позволила спекулятивным инвесторам заработать на премии за торги первого дня, а такое может произойти, если цена выпуска была занижена. Если по выпуску кто-то выступает в качестве андеррайтера, то тогда он (выпуск) будет распродан по минимальной цене тендера;

4) частное размещение. Метод, при котором инвестиционный банк подписывается на предлагаемые акции, предварительно определив небольшую группу клиентов, которым он затем перепродаст акции. Или же инвестиционный банк может использоваться в качестве агента и отвечать за поиск конечных инвесторов для компании-эмитента. Это метод часто бывает дешевле для компании, чем публичное предложение, так как даже несмотря на то, что цена может быть несколько занижена для клиентов (для того, чтобы сделать инвестиции более привлекательными и компенсировать их потенциальную неликвидность), и все-таки это будет меньше, чем стоимость андеррайтинга, который в данном случае не является необходимостью.

Однако следует заметить, что регулирующие органы рынка ценных бумаг обычно настаивают на защите интересов инвесторов, что определяется требованием к минимальному числу акционеров и определенной долей акций, которая должна быть продана населению (обычно 25%). Последнее требование, как правило, выполняется через использование второго инвестиционного банка или брокерской фирмы, которые и занимаются распространением акций. Использование такого метода, как размещение, может быть не только более дешевым методом для маленьких выпусков, но и наиболее быстрым. Здесь также выше вероятность успешного проведения эмиссии, особенно когда уже есть компании, которые стоят в очереди на подписку или на продажу, что может поглотить все имеющиеся средства;

5) обратное поглощение путем обусловленного выпуска ценных бумаг. Метод, при котором частная компания может добиться листинга в ситуации, когда открытое акционерное общество предлагает свои акции в обмен на возможность покупки активов частной компании; если контрольный пакет переходит к частной компании, то фактически может считаться, что она имеет привилегии с точки зрения привлечения средств, так как она получила листинг;

6) допуск акций к котировке на бирже. При использовании этого метода нет необходимости в выпуске новых ценных бумаг, но акционерный капитал компании должен быть достаточно оплачен для того, чтобы получить доступ к листингу или котировке на бирже. Следует понимать, что при такой форме предложения компания не привлекает никаких новых средств. Компания должна предоставить документ о допуске, но, как правило, от нее не требуется предоставление проспекта эмиссии, за исключением тех случаев, когда вслед за допуском компания планирует дополнительный выпуск акций или действия по привлечению средств.

Хотя одна из основных задач, стоящих перед рынком ценных бумаг, состоит в обеспечении эффективного механизма для привлечения капитала в целях экономического роста, не менее важным является наличие возможностей для получения прибыли за риск, который берут на себя те, кто предоставляет капитал.

Под вторичным фондовым рынком понимаются отношения, складывающиеся при обращении ранее эмитированных на первичном рынке ценных бумаг. Основу вторичного рынка составляют операции, оформляющие перераспределение сфер влияния вложений иностранных инвесторов, а также отдельные спекулятивные операции.

Важнейшая черта вторичного рынка – это его ликвидность, т. е. возможность успешной и обширной торговли, способность поглощать значительные объемы ценных бумаг в короткое время, при небольших колебаниях курсов и при низких издержках на реализацию.

Вторичный рынок ценных бумаг подразделяется на организованный (биржевой) рынок и неорганизованный (внебиржевой или «уличный») рынок.

Классификация рынка ценных бумаг по организации торговли включает:

Биржевой рынок;

Внебиржевой (розничный) рынок;

Электронный рынок.

По видам бумаг, обращающихся, в частности, на российском рынке сегодня выделяются:

1) рынок государственных бумаг;

2) рынок акций, в котором в свою очередь выделяются три основных сегмента (иногда их называют эшелонами): "голубые фишки" (наиболее ликвидные акции крупнейших российских компаний), акции "второго эшелона", приближающиеся к ним, но еще не достигшие соответствующей ликвидности, и акции предприятий, практически не появляющиеся на рынке;

3) рынок ценных бумаг местного значения (в большинстве – муниципальных облигаций или облигаций субъекта федерации);

4) рынки векселей разных эмитентов;

5) рынки производных ценных бумаг (в основном фьючерсов).

Наиболее развитым является биржевой рынок. Он характеризуется большими оборотами, которые позволяют создать высокоэффективную инфраструктуру, способную принять на себя большую часть рисков и существенно ускорить сделки и уменьшить удельные накладные расходы. Платой за это является строгая стандартизация сделки, жесткие ограничения на деятельность участников рынка, повышенные обязательства в отношении поддержания ликвидности и надежности.

Организованный рынок (биржевой) является рынком аукционного типа. Он характеризуется публичными гласными торгами, открытыми соревнованиями покупателя и продавца с наличием механизма составления заявок и предложений о продаже, что может служить основанием для заключения сделок. Это обращение ценных бумаг на основе твердых устойчивых правил между лицензированными профессиональными посредниками - участниками рынка по поручению других участников рынка.

Биржевой рынок - это торговля ценными бумагами на фондовой бирже. Это всегда организованный рынок ценных бумаг, торговля на нем ведется строго по правилам биржи и только между биржевыми посредниками, которые отбираются среди всех других участников.

Организованный или биржевой рынок исчерпывается понятием фондовой биржи, как особого, институционально организованного рынка, на котором обращаются ценные бумаги наиболее высокого качества и операции, на котором совершают профессиональные участники рынка ценных бумаг.

Неорганизованный рынок (свободный, розничный, внебиржевой) это обращение ценных бумаг без соблюдения единых для всех участников рынка правил. Торговля проходит стихийно, в контакте продавца и покупателя. Информация о совершенных сделках не фиксируется.

В случае, когда сделки небольшие, до сих пор оказывается невыгодно исполнять их через крупные специализированные торговые системы. Это связано с чисто экономическими параметрами. В таком случае покупатель идет непосредственно к дилеру и покупает бумаги прямо у него. В качестве примера можно указать на многие наши банки, торгующие облигациями сберегательного займа для населения. Это особый сегмент рынка ценных бумаг, отличающийся от биржевого рынка по многим параметрам. Он называется розничным (внебиржевым) рынком (ОТС - market от английского Over the Counter – торговля из-за прилавка).

Отметим, что иногда на внебиржевом рынке совершаются, наоборот, весьма крупные сделки, например, купля-продажа контрольного пакета. В общем, это рынок индивидуальных, нестандартизованных сделок.

Внебиржевой рынок – это торговля ценными бумагами минуя фондовую биржу, сфера обращения ценных бумаг, не допущенных к котировке на фондовых биржах. На внебиржевом рынке размещаются также новые выпуски ценных бумаг. Внебиржевой рынок организуется дилерами, которые могут быть или не быть членами фондовой биржи.

Организованный рынок требует, чтобы предлагаемые для продажи акции и облигации проходили специальную регистрацию и удовлетворяли набору дополнительных условий, предоставляющих максимум деловой информации о том бизнесе, для финансового обеспечения которого выпускаются именно эти бумаги. Их купля-продажа осуществляется путем заявки на фондовой бирже, а все связанные с этим процедурные вопросы строго регламентируются правилами этой биржи и государственным законодательством.

Свободный рынок в этом смысле не предъявляет жестких требований к продавцам и покупателям. Здесь действуют законодательные нормы, обеспечивающие полный контроль за предпринимательской деятельностью. В той же мере, что и на организованном рынке, компании, выпускающие ценные бумаги, несут административную и уголовную ответственность за обман или дезинформацию покупателя. Посредники действуют в соответствии с официальными нормами и правилами обслуживания клиентов, а сама купля-продажа ценных бумаг подлежит юридическому оформлению и имеет абсолютно правовой характер.

Организованный рынок ценных бумаг – система фондовых бирж – обладает неотъемлемыми чертами:

1) сделки совершаются часто;

2) между ценой спроса и ценой предложения почти никогда нет большого разрыва;

3) сделки проводятся за короткое время, как правило, не бывает значительного колебания цен.

Все это обеспечивается комплексом целенаправленных организационных действий.

Необходимо, чтобы круг держателей ценных бумаг каждой компании был как можно более широк. Кроме того, следует всемерно способствовать совершению краткосрочных операций по купле-продаже. Другим важным фактором является наличие большого числа крупных компаний, однако на организованном рынке обязательно должны быть представлены средние и небольшие компании.

Также следует отметить тот факт, что организованный рынок обладает способностью к самоускорению и самозамедлению. Активный рынок создает впечатление легкой ликвидности ценных бумаг, чем стимулирует их покупку. Кроме того, он привлекает многообразием возможностей, что увеличивает число операций на кредитной основе.

Свободный рынок ценных бумаг можно охарактеризовать как рынок, не имеющий определенного местонахождения, сделки на котором осуществляются вне биржи. Еще одно название - телефонный рынок - указывает на основной способ осуществления сделок.

Свободный рынок представляет собой вторую не менее важную сферу распространения и оборота инвестиционных ресурсов. По некоторым видам бумаг он уступает, а по другим - значительно превосходит биржевую систему. Это касается прежде всего государственных и муниципальных облигаций, акций многих банков, страховых и инвестиционных компаний. Вместе с ними на свободном рынке обычно циркулирует огромное число выпусков, которые в силу различных причин не могут обращаться на бирже.

К ним относятся следующие:

Выпуски, ориентированные на ограниченный круг потенциальных покупателей, требующие особых методов распространения;

Малые выпуски;

Бумаги с очень высокой ценой;

Бумаги, в которых предложение соответствует спросу, т. е. покупатель широко известен и распространить бумаги легко;

Бумаги, выпущенные под залог недвижимости;

Бумаги, тесно связанные с региональными хозяйственными комплексами или социально-производственной инфраструктурой;

Безбумажная форма выпуска, когда эмитент не хочет себя афишировать.

Также на свободном рынке совершаются сделки с акциями крупных компаний, циркулирующими в биржевой системе.

Основными участниками свободного рынка являются брокерско-дилерские конторы, для которых характерна сравнительно узкая специализация по видам бумаг и сделок, а также банки и инвестиционные компании. В свою очередь банки подразделяются на инвестиционные, главным предметом деятельности которых является подписка на распространение акций и облигаций различных корпораций, и коммерческие, занимающиеся на свободном рынке главным образом распродажей федеральных и местных облигаций. Значительное число сделок на свободном рынке осуществляется не на комиссионной, а на чистой (или дилерской) основе. Это означает, что услуги клиентам оказываются ради дохода от разницы цен - от последующей перепродажи дилером бумаг по более высокой цене либо от их покупки для клиентов по более низкой цене.

Свободный рынок всегда находится не только под государственным контролем, но и под контролем со стороны ассоциации, объединяющей данных рыночных субъектов. Во всех развитых капиталистических странах участники свободного рынка, как и участники фондовых бирж, подлежат не только юридическому, но и профессионально-квалификационному контролю.

Комиссионные вознаграждения на свободном рынке никак не нормируются общими правилами. Фактически же комиссионные колеблются от минимальных значений на организованном рынке до 5% (а иногда и выше) от суммы сделки на свободном рынке.

Вторичный рынок состоит из двух частей. Одна из этих частей может быть описана как рынок для «подержанных» ценных бумаг. Вторая часть состоит из дополнительных выпусков ценных бумаг, уже находящихся в обращении, независимо о того, является ли результатом выпуска привлечение новых средств или нет.

Ниже приводятся методы, которые используются для получения листинга по новым выпускам уже существующих ценных бумаг, которые уже имеют этот листинг:

1) листинг через исполнение или конверсию. Новые ценные бумаги или новые выпуски уже обращающихся ценных бумаг могут получить листинг через исполнение опциона на новые акции (схемы премирования сотрудников или руководителей компании) или через конверсию котируемой ценной бумаги в другую форму ценной бумаги, или же через подписку на варранты для конверсии в другой вид ценных бумаг;

2) выпуск прав. Компания хочет привлечь дополнительные средства через выпуск и листинг нового выпуска обыкновенных акций при соблюдении привилегированных условий по фиксированной цене (обычно несколько ниже текущей рыночной цены). Если кто-то из акционеров не захочет приобрести эти права, то они могут быть проданы за пределами компании, а премия, т. е. сумма превышения цены выпуска, будет кредитована на счет отказавшегося акционера;

3) открытое предложение. Предложение выносится на рассмотрение акционеров, приглашая их подписаться на покупку дополнительных акций по фиксированной цене, но (в отличие от выпуска прав) число приобретаемых акций необязательно будет зависеть от количества акций, которыми акционер уже владеет. Этот процесс приводит к более высокой цене, так как акционеры, готовые заплатить больше, получат и больше акций. С точки зрения регулирования существует компромисс между принципом преимущественного права и фактом привлечения компанией дополнительных средств;

4) бонусные или капитализационные выпуски. Акции создаются в результате капитализации резервов и бесплатно раздаются существующие акционерам пропорционально числу акций, которыми они уже владеют.

Торговля ценными бумагами может осуществляться на традиционных и компьютеризированных (электронных) рынках.

На электронном рынке торговля ведется через компьютерные сети, объединяющие соответствующих фондовых посредников в единый компьютерный рынок, который характеризуется:

Отсутствием физического места, где встречаются продавцы и покупатели;

Полной автоматизацией процесса торговли к вводу своих заявок на куплю-продажу ценных бумаг в систему торгов.

Электронные рынки ценных бумаг возникли позже бирж – с появлением современных средств связи и информатики. В настоящее время обороты на них сравнимы с биржевыми. В России существовало несколько такого рода систем, но сегодня реально работает только Российская торговая система.

Торговлю в ней осуществляют профессиональные брокеры и дилеры, объединившиеся в ассоциации ПАУФОР (Профессиональная ассоциация участников фондового рынка России) и НАУФОР (Национальная ассоциация участников фондового рынка России). В этих торговых системах происходят торги акциями «голубых фишек» (РТС) и акциями второго эшелона (РТС-2). Отличие от биржевой торговли заключается в основном в механизме исполнения сделок: установив в электронной системе котировки на интересующую его бумагу, трейдер-маркет-тейкер связывается непосредственно с маркет-мейкером, выставившим котировку, и заключает стандартизованную сделку.

Рынки производных ценных бумаг. Отдельно стоит остановиться на роли организатора торгов на рынках производных ценных бумаг. Поскольку фьючерс представляет собой взаимное обязательство купить (соответственно продать) базовую ценную бумагу в определенный момент и по оговоренной заранее цене, роль организатора торгов заключается, в первую очередь, в том, чтобы обеспечить исполнение этого обязательства. Это достигается путем внесения обеими сторонами сделки специального залога - маржи. В случае, если одна из сторон не выполняет своих обязательств, маржа используется для компенсации убытка другой стороне.

| Предыдущая |

Виды рынков

Денежный рынок -

это механизм купли-продаЖи краткосрочных ценных бумаг.

Рынок капиталов -

это механизм купли-продажи долгосрочных ценных бумаг, таких, например, как акции и облигации.

Первичный рынок - это механизм, обеспечивающий выход в обращение новых выпусков ценных бумаг.

Инвестиционные банки - это институты, которые специализируются на размещении новых выпусков акций.

Рынки ценных бумаг - это механизм, позволяющий заключать сделки между поставщиками и потребителями денежных средств. Эти рынки играют ключевую роль в купле-продаже финансовых инструментов инвесторами. Причем это не просто процедура совершения сделок, а механизм, который позволяет проводить операции быстро и по справедливой цене. Перед тем, как перейти к описанию техники операций на этих рынках, рассмотрим кратко виды рынков ценных бумаг, элементы их организации, правила регулирования и главные тенденции развития.

Рынки ценных бумаг подразделяют на денежные рынки и рынки капиталов. На денежных рынках продаются и покупаются краткосрочные ценные бумаги. На рынке капиталов заключаются сделки с долгосрочными ценными бумагами, такими, как акции и облигации. Так как денежный рынок обслуживает краткосрочные инвестиции, обычно превышающие по объему ресурсы среднего инвестора (100 ООО долл. и более), то в этой книге мы уделяем больше внимания рынку капитала, где ведутся операции разных масштабов, с помощью которых можно вкладывать деньги в акции, облигации, опционы и фьючерсы. Рынки капиталов, в свою очередь, подразделяются на первичные и вторичные.

Первичные рынки

Рынок, на котором широкой публике предлагаются новые выпуски ценных бумаг, называется первичным*. Когда компания предлагает новую ценную бумагу, в процессе продажи может участвовать целый ряд финансовых институтов. Корпорация-эмитент может воспользоваться услугами инвестиционного банка - института, который специализируется на раз-

" Первичное размещение новых выпусков может проходить не только в виде открытой, или публичной, подписки на ценные бумаги, в которой круг потенциальных инвесторов ничем не ограничен, но и в форме закрытой подписки для четко определенной группы участников. Поэтому понятие первичного рынка ценных бумаг связано не только с публичным размещением. {Прим. науч. ред.)

Часть I. Инвестиционная среда

?> Корпорация-эмитент

Синдикат - гарант размещения выпуска

Инвестиционный банк

Инвестиционный банк

Головной инвестиционный банк

Инвестиционный банк

Инвестиционный! банк 1

Группа по продаже ценных бумаг

Покупатели ценных бумаг

Р1Т^. _ Процесс размещения нового выпуска ценных бумаг

Инвестиционный банк по контракту с корпорацией-эмитентом может организовать синдикат для гарантированного размещения выпуска, который, в свою очередь, формирует группу по продаже нового выпуска ценных бумаг на первичном рынке.

Андеррайтинг, или гарантированная подписка, - зто размещение посредником нового выпуска с предоставлением эмитенту гарантии получения им определенной минимальной суммы от продажей новых ценных бумаг.

Эмиссионный синдикат - зто временное объединение, созданное для распределения финансового риска, возникающего при размещении нового выпуска.

Группа по продаже ценных бумаг - зто сеть брокерских фирм, которые объединяются для принятия ответственности за продазку определенных долей выпуска новой ценной бумаги.

мещении новых выпусков ценных бумаг. Его услуги могут включать андеррайтинг, или гарантированное размещение, когда инвестиционный банк предоставляет гарантии в том, что эмитент получит за свой выпуск новых ценных бумаг оговоренную в контракте сумму. Инвестиционный банк не только продает новые выпуски ценных бумаг от имени эмитента, но также консультирует эмитента по вопросам курса ценной бумаги и других важных аспектов эмиссии. В тех случаях, когда размеры эмиссии очень велики, инвестиционный банк приглашает партнеров и организует эмиссионный синдикат, с тем чтобы распределить финансовый риск, с которым связана продажа нового выпуска ценных бумаг. Инвестиционный банк - инициатор с помощью синдиката создает группу по продаже ценных бумаг из нескольких брокерских фирм, каждая из которых берет на себя обязательство продать определенную часть выпуска. Процесс размещения нового выпуска ценных бумаг описан на рис. 2.1. Характер взаимосвязей участников этого процесса иллюстрирует также объявление о предложении нового выпуска ценных бумаг, пример которого дан на рис. 2.2. Распределение ролей между участниками процесса размещения можно видеть в том, как построен текст объявления. Названия отдельных фирм (нередко они набираются более крупным шрифтом) отражают роль каждой из них в процессе продажи: главные участники предложения обычно располагаются на правой стороне листа.

Вознаграждение за гарантию размещения и услуги по продаже новых выпусков обычно устанавливают в форме скидки, или дисконта, с курса продажи ценной бумаги. Например, инвестиционный банк предлагает эмитенту 24 долл. за акцию, которая будет продаваться по 25 долл. Затем инвестиционный банк может предложить эти акции группе по продаже по кур-

This advemsement is neither an offer to sell not a solicitation of an offer to buy any of these securities. ТЫефгя$ it made onfy by Ae Prospectus*.

1,350,000 Shares

Price $8.00 Per Share

Selling ; Group4 л

Copies of the Prospectus may be obtained from such of the Underwriters as may legally offer these securities in compliance with the securities laws of the respective states2.

Alex. Brown & Sons

Bear, Stearns & Co. Inc. Donaldson, Lufldn & Jenrette

Smritki Ctrpontfeo

Merrill Lynch Capital Markets

ТЪе First Boston Corporation Orexel Ввпшаш Lambert

Kidder, Peabody& Co. Montgomery Securities

Volpe & Covington

Dillon, Read & Co. Inc. Goldman, Sachs & Co.

Lazard Freres & Co.

Morgan Stanley & Co.

Paine Webber Incorporated Salomon Brothers Inc

Wertheim Schroder & Co.

1вс*гр«гя1м1

William Blair & Company

Oppenheimer & Co., Inc.

Thomson McKinnon Securities Inc. Robert W.Baird& Co. Blunt Ellis & Loewi

Prodential-Bache Capital Funding Robertson, Stephens & Company Shearson Lehman Hutton Inc Smith Barney, Harris Upham & Co.

Dean Witter Reynolds Inc. Adams, Harkness & Hill, Inc

Dam Bosworth A G. Edwards & Sons. Inc

Piper, Jeffrey & Hopwood The Robinson-Humphrey Company, Inc

Wheat, First Securities, Inc

The Ohio Company

HG. Dickinson & Co. StifeL Nicoiaus & Company Wessels, Arnold & Henderson

McDonald & Company

РИС. 2.2. Уведомление о предложении нового выпуска ценных бумаг Такую форму уведомления о предложении нового выпуска обычно называют "надгробием - вероятно, по причине известного сходства. На "надгробии" указаны как инвестиционные банки, вошедшие в синдикат, так и члены группы по продаже обыкновенных акций "Байтекс". {Источник: The Wall Street Journal, April 14, 1989, p. C17.) Примечания редактора:

1 Настоящее уведомление не является ни предложением о продаже, ни ходатайством о предложении о продаже данных ценных бумаг. Предложение о продаже осуществляется только через проспект эмиссии.

2 Экземпляры проспекта эмиссии можно получить у членов синдиката - гаранта размещения выпуска, имеющих право предложения этих акций на законных основаниях в соответствии с законами о ценных бумагах соответствующих штатов.

3 Синдикат, гарантирующий размещение акций.

4 Члены группы по продаже.

Часть I. Инвестиционная среда

су 24,75 долл. за акцию. В этом случае инвестиционный банк - инициатор процесса зарабатывает на каждой акции по 0,75 долл. (курс продажи 24,75 долл. минус курс покупки 24 долл.), а члены группы зарабатывают по 0,25 долл. (продают по 25 долл., а покупают по 24,75 долл.). Иногда новые выпуски ценных бумаг размещаются эмитентом напрямую, без посредников, но большинство продается с помощью описанного здесь механизма.

Вторичные рынки

Рынок, на котором ценные бумаги перепродаются после того, как они были выпущены, называют вторичным. Вторичный рынок существует потому, что после того, как ценная бумага была выпущена и вышла в обращение, одни инвесторы могут захотеть ее продать, а другие могут захотеть ее купить. На вторичном рынке действуют различные фондовые биржи, а также существует внебиржевой оборот. Фондовые биржи -^ это централизованные учреждения, организующие взаимодействие покупателей и продавцов определенных ценных бумаг. Они являются формой вторичного рынка, где обращаются уже выпущенные и размещенные ценные бумаги. Внебиржевой рынок, или внебиржевой оборот, - это широко разветвленная сеть телекоммуникаций, соединяющая продавцов и покупателей тех или иных ценных бумаг. Внебиржевой оборот также является частью вторичного рынка ценных бумаг, но в то же время и формой первичного рынка, где продаются новые публичные выпуски, включая иногда и те из них, которые зарегистрированы на фондовых биржах. Индивидуальные инвесторы обращаются как на фондовые биржи, так и на внебиржевые рынки, так как на тех и других предлагается большой выбор различных ценных бумаг, хорошо известных широкой публике.

Фондовые биржи

На фондовых биржах продаются ценные бумаги, прошедшие листинг*; на них приходится около двух третей всего оборота акций американских компаний. Вся торговля каждой биржи сосредоточена в одном месте (как, например, на Нью-Йоркской фондовой бирже на Уолл-стрите) и подчинена подробным правилам, установленным теми лицами, которые являются членами биржи. Самые знаменитые американские фондовые биржи, торгующие акциями и облигациями, - это Нью-Йоркская (NYSE) и Американская (АМЕХ). Обе биржи находятся в Нью-Йорке, и на них приходится соответственно 85% и 5% стоимости акций, обращающихся на фондовых биржах США. Среди других американских фондовых бирж известны биржи Среднего Запада, Тихоокеанская, Филадельфийская и Бостонская. Они относятся к категории региональных бирж и в совокупности обслуживают до 10% оборота акций (по стоимости) фондовых бирж США. Региональных бирж всего 13, и каждая торгует прежде всего ценными бумагами местного и регионального значения. Кроме того, американские ценные бумаги проходят листинг и продаются на зарубежных фондовых биржах. В США торговля опционами, а также обращение товарных и финансовых фьючерсов

* Листинг - процедура регистрации ценной бумаги или внесения ее в котировочный лист для торговли на конкретной бирже. Каждая биржа применяет свои правила и критерии качества ценных бумаг. (Прим. науч. рев)

Вторичный рынок - это механизм купли-продажи yoke разметенных ценных бумаг.

Биржевой рынок, или фондовые биржи, - это централизованные учреждения для организации операций с выпущенными ранее ценными бумагами.

Внебиржевой рынок, или внебиржевой оборот, - это широко разветвленная сеть телекоммуникаций, соединяющих продавцов и покупателей определенных ценных бумаг, в том числе и при первичном размещении публичных выпусков новых акций.

Глав» 2. Ивасетющовные рынки и сделки

прдяасодят на особых биржах. Рассмотрим структуру основных правил торговли и главные операции каждой из этих фондовых бирж.

Нью-Йоркская фондовая биру^а

Поскольку большинство фондовых бирж организовано по типу Нью-Йоркской, описание ее членства, политики листинга и торговой деятельности даст нам основу для характеристики других бирж.

Членство. Членство на Нью-Йоркской фондовой бирже стоит дорого. Чтобы, стать ее членом, частное лицо или фирма должны владеть или арендовать "кресло", или место, на бирже. Слово "кресло" употребляется фигурально, так как члены биржи ведут торги стоя. На NYSE всего 1366 мест. Место на бирже продавалось в 1987 г. за 1 250 ООО долл., а в 1876 г. и 1878 г. - всего за 4000 долл. Большинством мест владеют брокерские фирмы, и у каждой обычно более одного места. (У самой крупной из них, Меррилл Линч, Пирс Феннер энд Смит, инк.", более 20 мест.) Такие фирмы, как "Меррилл Линч", назначают своих служащих на эти места, и только этим избранным лицам разрешается вести торги в операционном зале фондовой биржи. Члены биржи обычно делятся на несколько групп в соответствии с тем, чем они занимаются. Большинство членов биржи ведут операции с ценными бумагами оТ имени своих клиентов, но некоторые осуществляют сделки по поручению других членов биржи, а также за свой счет. В табл. 2.1 приведена классификация членов биржи по видам деятельности. Как видно из таблицы, большинство операций на бирже ведут брокеры, работающие за комиссионное вознаграждение, и биржевые "специалисты".

Политика листинга. Для того чтобы пройти регистрацию на фондовой бирже, компания должна заполнить заявление. Некоторые компании проходят листинг не только на одной бирже; в таких случаях о ценных бумагах компании говорят, что они прошли двойной листинг. На Нью-Йоркской фондовой бирже действуют самые жесткие условия листинга. В настоящее время на NYSE зарегистрированы свыше 1600 компаний, насчитывающих в целом более 2200 выпусков акций и более 3300 выпусков облигаций. Для того чтобы участвовать в листинге на NYSE, компания должна иметь не менее 2000 акционеров, владеющих по 100 и более акций. У нее должно быть как минимум 1,1 млн. акций, выпущенных по открытой подписке и находящихся в собственности внешних акционеров. К моменту подачи заявления об участии в листинге она должна иметь прибыль в 2,5 млн. долл. (до уплаты налогов), показанную в ее финансовой отчетности, а в течение двух предшествующих лет - прибыль по 2 млн. долл. Компания должна располагать реальными активами В нетто-ис-числении* не менее 16 млн. долл., суммарная рыночная стоимость акций, находящихся в обращении, должна составлять не менее 18 млн. долл. На-

* Реальные активы компании - это сумма всех ее активов, показанных в балансовом отчете за год, минус нематериальные активы (лицензии, патенты, торговые марки, репутация и т.д.). Нетто-реальные активы означают, что принимается во внимание лишь их балансовая стоимость, т.е. стоимость за вычетом всех уже осуществленных амортизационных списаний и за вычетом обязательств. (Прим. науч. ред.)

Двойной листинг -

то регистрация акций фирмы более чем на одной ЬирЖе.

Часть I. Инвестиционная среда

ТАБЛИЦА 2.1 Функции членов Нью-Йоркской фондовой биржи

Виды членов

Примерное отношение к общему числу* (в %)

Основные функции

А. Операции по поручению клиентов

Брокеры, работающие за комиссионное вознаграждение 52 Брокеры по операциям с облигациями 2

Покупают и продают акции и облигации по запросам клиентов

Осуществляют только операции с облигациями по запросам клиентов

Б. Операции для других членов биржи

Брокеры операционного зала (двухдолларовые")

"Специалисты"

В. Операции за собственный счет

Зарегистрированные трейдеры 4

Исполняют приказы других брокеров в моменты повышенной активности биржи

Создают регулярную и упорядоченную систему торговли для 6-15 выпусков ценных бумаг, выделенных для них. Покупают и продают неполные лоты для членов биржи

Покупают и продают ценные бумаги за счет собственных средств. Должны соблюдать ряд правил, установленных для защиты клиентов биржи

* В связи с тем, что примерно 3% членов биржи не ведут активной деятельности, сумма составляет только 97%.

Делистинг эмитента - это исключение из регистрационного списка фондовой биржи за невыполнение конкретных требований листинга.

Полные лоты - это партии в 100 акций или числом, кратным 100.

Неполные лоты - это партии акций числом менее 100.

конец, она обязана внести плату за листинг. Как только ценные бумаги компании прошли листинг, она обязана выполнять требования федеральной Комиссии по ценным бумагам и биржам, которая регламентирует некоторые параметры зарегистрированных ценных бумаг. Если фирма начинает игнорировать эти требования, она может быть исключена из регистрационного листа, или подвергнута делистингу.

Торги. Биржевые торги ведутся в операционном зале.

Размеры операционного зала Нью-Йоркской фондовой биржи примерно равны размерам футбольного поля. Зал разделен на 18 торговых зон, а по периметру располагается аппаратура телефонно-телеграфной связи, которой пользуются для передачи приказов клиентов о покупке и продаже из контор брокерских фирм в операционный зал и обратно, т.е. информации о завершении сделок. В каждой торговой зоне ведутся операции с определенными видами акций. Облигациями и менее популярными акциями торгуют в пристройке. Все сделки в операционном зале осуществляются членами биржи. Торги идут только полными лотами (обычно это 100 акций), а для сделок с неполными лотами существует особый порядок. Биржевые брокеры, зарегистрированные как

Глада 2. Иивестициониыс рынки и сделки

"отешаалмсты" по ОДНОМУ или нескольким видам ценных бумаг*, ведут сделки с нехюлными дотами (менее 100 акций) для остальных членов биржи. Американская фондовая биртка

Американская фондовая биржа (АМЕХ) - вторая по величине фондовая биржа в США по числу зарегистрированных на ней компаний, хотя по обороту она меньше, чем две крупнейшие региональные: биржа Среднего Запада и Тихоокеанская биржа. Ее организация и процедуры в принципе аналогичны Нью-Йоркской, но требования к листингу менее жесткие. На АМЕХ примерно 660 мест, на ней зарегистрировано более 950 акций и 325 облигаций.

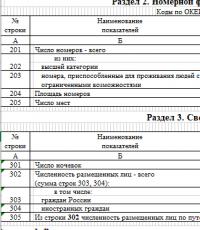

Региональные биртки

Число компаний, ценные бумаги которых зарегистрированы на региональных биржах, обычно находится в интервале от 100 до 500. В целом на эти биржи приходится около 10% стоимости оборота акций на фондовых биржах США. Девять из тринадцати региональных фондовых бирж США зарегистрированы в агентстве федерального правительства, остальные слишком малы для регистрации на этом уровне. В табл. 2.2 приведен список региональных фондовых бирж. В нем доминируют биржи Среднего Запада, Ти-? хоокеанская, Филадельфийская и Бостонская. Большинство региональных бирж устроено по образцу NYSE, однако правила членства и листинга у них намного мягче. На региональных биржах нередко регистрируются ценные бумаги, прошедшие листинг на NYSE к АМЕХ. К двойному листингу эмитенты нередко прибегают для того, чтобы активизировать оборот ценных бумаг. Наконец, ряд региональных бирж связаны с NYSE, АМЕХ к внебиржевым рынком сетью электронных коммуникаций - Мокрыночной торговой системой (ITS), благодаря которой брокеры и другие бизнесмены могут выбирать самые благоприятные условия для заключения сделок.

* Функции "специалиста" как особого брокера на самом деле гораздо сложнее. Его главная профессиональная Задача - поддерживать устойчивость равновесия сил спроса и предложения по ценным бумагам определенных, прикрепленных к нему эмитентов. "Специалист"" фондовой бир*-жи выступает как монополист в котировке и сделках по данным ценным бумагам, принимая на себя полностью все риски, проистекающие из периодически возникающего несоответствия спроса и предложения. Особая роль этого вида брокеров обязывает их устранять разрывы спроса и предложения за счет собственного капитала. Поэтому фондовая биржа предъявляет специальные требования к объему собственного капитала "специалиста", доле заемных средств для ведения специфических операций и т.д. Американскому термину "специалист " (specialist) на английских биржах соответствует термин джоббер (jobber). (Прим. науч. ред.)

ыо члены &ндо*аЩ,:1 биржи, специализирующиеся на операциях с ценными бумагами конкретных змитен-тм, а также ведущие сделки в неполных лотах для остальных членов биржи.

Часть I. Инвестиционная среда

ТАБЛИЦА 2.2 Местные фондовые биржи: зарегистрированные (3) и не зарегистрированные (Н) в Комиссии по ценным бумагам и биржам

Бостонская фондовая биржа (3) Фондовая биржа Цинциннати (3) Фондовая биржа Колорадо (Н) Детройтская фондовая биржа (Н) Фондовая биржа Гонолулу (3) Фондовая биржа Межгорья (3) Фондовая биржа Среднего Запада (3)

Тихоокеанская фондовая биржа (3) Филадельфийская фондовая биржа (3) Питсбургская фондовая биржа (3) Ричмондская фондовая биржа (Н) Фондовая биржа Спокана (3) Фондовая биржа Уилинга (Н)

Депозитарные свидетельства (ADR) - это свободно обращающиеся сертификаты, заменяющие акции зарубежных эмитентов, находящиеся в доверительном управлении зарубежных отделений американских банков.

Зарегистрированные депозитарные свидетельства

(ADR) - это депозитарные свидетельства, отвечающие требованиям контрольных органов федерального правительства и прошедшие листинг на крупнейших фондовых биржах США.

Незарегистрированные депозитарные свидетельства (ADR) - это депозитарные свидетельства, не отвечающие требованиям контрольных органов федерального правительства и обращающиеся только на внебиржевом рынке.

Зарубежные фондовые биро/си

Помимо американских фондовых бирж необходимо иметь в виду и зарубежные биржи. Так, в Канаде ведущие места занимают биржи Торонто и Монреаля. В мировом масштабе - Токийская и Лондонская биржи занимают соответственно первое и третье места по объему оборота; Нью-Йоркская биржа находится на втором месте. Среди других важных бирж - Цюрихская (в Швейцарии), Сиднейская (в Австралии), Парижская (во Франции), Франкфуртская (в Германии), Гонконгская (в Китае) и Южно-африканская (в ЮАР). Зарубежные фондовые биржи по принципам организации похожи на американские и представляют собой отлаженные механизмы для операций с ценными бумагами прежде всего компаний, зарегистрированных в этих странах. Нередко эти компании на самом деле являются иностранными филиалами американских фирм.

Инвестор, желающий совершить сделку с акциями иностранной компании, может выбрать один из двух основных способов. Первый - покупка акции через зарубежного брокера или иностранный филиал американской брокерской фирмы. Но это далеко не всегда легко сделать из-за возможных осложнений административного характера и трудностей с расчетом налогов и переводом денег. Поэтому чаще всего используется второй вариант - покупка акции непосредственно на крупной американской фондовой бирже или на внебиржевом рынке США. Акции некоторых иностранных компаний продаются и покупаются в форме ADR- свободно обращающихся депозитарных свидетельств, которые заменяют акции зарубежной компании, находящиеся в доверительном (трастовом) управлении иностранного отделения американского банка. Существует две формы ADR. Зарегистрированные депозитарные свидетельства отвечают требованиям государственных органов американского правительства, они прошли листинг и находятся в обороте Нью-Йоркской или Американской фондовых бирж. К числу ADR относятся, например, акции иностранных фирм - "Бритиш петролеум"" (Великобритания), "Сони корпорейшн" (Япония). Незарегистрированные депозитарные свидетельства не прошли регистрацию контрольных органов американского правительства и поэтому котируются только на внебиржевом рынке. К этой категории относятся акции таких широко известных компаний, как "Де Бирс" (ЮАР) и "Кэнон" (Япония). Независимо от того, к какому виду они относятся, депозитарные свидетельства доступны для инвесторов через брокеров (подробнее об ADRCM. В ГЛ. 6).

Глава 2. Инвестиционные рынки и сделки

Eupyjcu опционов

Опционы, которые дают своим владельцам право купить или продать финансовый актив по определенному курсу в течение оговоренного срока, регистрируются и обращаются на Чикагской бирже опционов (СВОЕ), а также на Американской, Нью-Йоркской, Тихоокеанской и Филадельфийской фондовых биржах. Большинство сделок с опционами проходит на Чикагской опционной бирже, основанной в 1973 г. Обычно опцион на покупку ("колл") или на продажу ("пут") определенного финансового актива регистрируется только на одной из бирж, ведущих операции с опционами, но иногда случается и двойной листинг. Опционные биржи обслуживают только операции с ценными бумагами; опционы на покупку или продажу вещественных активов на них не обращаются.

Биржей фьючерсов

Фьючерсы - контракты, гарантирующие поставку через определенный срок какого-либо товара, иностранной валюты или финансового инструмента, - являются объектом торгов на многих биржах. Главная биржа, обслуживающая операции с товарными и финансовыми фьючерсами, - это Чикагская фондовая биржа (Chicago Board of Trade, СВОТ). Она обеспечивает организационную структуру, в которой члены этой биржи могут заключать сделки по любым из зарегистрированных в котировочном листе биржи товарным и финансовым фьючерсам. В США существуют и другие биржи срочных контрактов, причем некоторые из них специализируются на отдельных видах товаров. Крупнейшие из подобных специализированных бирж - Чикагская товарная биржа, Чикагская биржа риса и хлопка, Нью-Йоркская товарная биржа, Международная нефтяная биржа, Биржа Канзас-сити, Товарная биржа Средней Америки, Зерновая биржа Миннеаполиса, Нью-Йоркская биржа кофе, сахара и какао, Нью-Йоркская хлопковая биржа, Нью-Йоркская фьючерсная биржа (филиал NYSE), Филадельфийская биржа и Товарная биржа Виннипега.

Внебиржевой рынок

Внебиржевой рынок не связан с каким-либо конкретным учреждением. Это просто другой способ торговли ценными бумагами. В США он охватывает почти до одной трети всего стоимостного объема оборота акций. Ценные бумаги, обращающиеся на этом рынке, называют не прошедшими листинг. Внебиржевой рынок (ОТС)- это плод "неосязаемых" контактов между покупателями и продавцами ценных бумаг. Те, кто ведет интенсивные операции на данном рынке, соединены между собой сложнейшей сетью телекоммуникаций, а курсы, по которым продаются ценные бумаги, складываются на основе конкурирующих заявок покупателей и в ходе переговоров. В каждом конкретном случае ход переговоров зависит от того, насколько активно обращается на рынке та или иная ценная бумага. Подавляющее число акций обращается на современном внебиржевом рынке США, аналогичная картина сложилась и по государственным и корпоративным облигациям. Из более чем 30 тыс. выпусков, обращающихся на внебиржевом рынке, около 5 тыс. находятся в активном обороте, т.е. операции с ними совершаются часто. Значительное количество всех облигаций корпораций, в том числе и тех

Часть I. Инвестиционная среда

выпусков, которые зарегистрированы на Нью-Йоркской фондовой бирже, обращаются на внебиржевом рынке.

Дилеры - зто торговцы, которые создают рынок, предлагая купить или продать определенные ценные бумаги внебиржевого оборота по установленному ими курсу.

Курс спроса - зто наивысшая цена, которую предлагает дилер для покупки данной ценной бумаги.

Курс предложения - зто наименьшая цена, по которой дилер готов продать, данную ценную бумагу.

Система автоматизированной информации о котировках Национальной ассоциации дилеров

DAQ) -гт> система компьютеризован-нов информации о внебиржевых котировках определенных, наиболее активно обращающихся ценных бумаг, передающая тскуи&е курсы спроса и предложения, к

Новые выпуски и вторичное распределение

Чтобы поддержать непрерывность процесса обращения ценных бумаг, по тем или иным причинам не прошедших листинг на фондовых биржах, внебиржевой рынок обеспечивает возможность первичного размещения новых публичных выпусков ценных бумаг как эмитентов, уже включенных в котировочные листы бирж, так и тех, кто еще не прошел листинг. В первом случае новый выпуск может также размещаться через соответствующую биржу, во втором случае ценные бумаги попадают в обращение и продолжают свой оборот только через внебиржевой рыночный механизм. Вторичное распределение ценных бумаг связано с продажей крупных пакетов их основными владельцами, подобные масштабные операции часто осуществляются на внебиржевом рынке. Это вызвано стремлением эмитентов и их посредников к снижению возможного негативного воздействия данных операций на уровни курсов ценных бумаг, включенных в котировочные листы фондовых бирж.

Роль дилеров

Рыночные курсы ценных бумаг на внебиржевом рынке складываются как результат сопоставления спроса и предложения на эти бумаги, которое осуществляют операторы рынка, называемые дилерами. Каждый дилер создает рынок для тех или иных ценных бумаг, предлагая их купить или продать по заявленному им курсу. Таким образом, в отличие от фондовых бирж (где продавцы и покупатели ценной бумаги общаются через посредника-брокера) дилеры внебиржевого рынка всегда выступают в роли партнера, а не посредника в сделке. Например, дилер, создающий рынок для акций компании "Рэйко энтерпрайз, может предложить купить акции у инвесторов за 29,50 долл. и продать их другим инвесторам за 31 долл. Курс спроса - это всегда самая высокая цена, по которой дилер купил бы акции; курс предложения - это самая низкая цена, по которой он хотел бы продать акции. Любой инвестор может продать дилеру акции "Рэйко энтерпрайз" по курсу 29,50 долл. (дешевле) или купить их у дилера по 31 долл. (дороже). Разница курсов предложения и спроса образует источник прибыли дилера.

Система NASDAQ

Дилеры внебиржевого рынка США связаны с продавцами и покупателями ценных бумаг через Систему автоматизированной информации о котировках Национальной ассоциации дилеров ценных бумаг (NASDAQ), которая передает самые последние курсы спроса и аредложения по 5100 акциям, выбранным из числа продающихся на внебиржевом рынке наиболее активно. NASDAQ сделала торговлю на внебиржевом рынке непрерывной, так как облегчила установление контактов между продавцами и покупателями. Чтобы заключать сделки с ценными бумагами, не внесенными в систему NASDAQ, покупателям и продавцам приходится искать друг друга по справочным изданиям или обращаться х известным дилерам фондового рынка. Примерно 2900 "акций из всех включенных в NASDAQ и отвечающих ряду

Глава 2» Инвестиционные рынки и сделки

требований к финансовым параметрам эмитента и активности оборота вынесены в особый список - Национальную рыночную систему в рамках NASDAQ (NASDAQ/NMS)*. Сделки по акциям из этого списка тщательно отслеживаются дилерами и инвесторами, и поэтому подробные данные об их котировках публикуются в финансовой прессе отдельно от котировок других ценных бумаг внебиржевого оборота.

"Третий" и "четвёртый"рыжи

"Третьим" рынком называется внебиржевая торговля ценными бумагами, которые йотируются на Нью-Йоркской, Американской и других фондовых биржах. Он существует для обслуживания нужд крупных институциональных инвесторов, таких, как взаимные и пенсионные фонды, компании страхования жизни, позволяя им существенно снижать затраты по проведению крупных операций с ценными бумагами. Обычно сделками на "третьем" рынке- занимаются те фирмы или дилеры, которые не являются членами фондовых бирж. За то, что они сводят крупных продавцов и покупателей, дилеры внебиржевого рынка берут комиссионные по более низкой ставке, чем нужно платить за аналогичные Сделки на фондовых биржах. Таким образом, институциональные инвесторы имеют возможность экономить значительные суммы на комиссионном вознаграждении, но в то же время их влияние на курс на этом рынке минимально. Однако значение "третьего" рынка несколько упало с тех пор, как в 1975 г. на фондовых биржах были введены договорные Комиссионные вознаграждения брокерам.

Рынок на котором обращаются ценные бумаги называется рынком ценных бумаг или фондовым рынком Развитие фондового рынка породило специфические операции с ценными бумагами: эмиссию,первичное размещение, листинг, котировку, сделки купли-продажи на вторичном рынке, хранение, формирование и управление портфелем ценных бумаг, маржевые сделки и др.

Участниками рынка ценных бумаг являются:

Эмитенты - государство, государственные органы, органы местной администрации, предприятия и другие юридические лица, включая совместные предприятия, инвестиционные фонды, коммерческие банки;

Инвесторы - граждане или юридические лица, приобретающие ценные бумаги от своего имени и за свой счет;

Инвестиционные институты - в качестве посредника (финансового брокера) , инвестиционного консультанта и инвестиционного фонда (рис.1).

Они вправе осуществлять следующие виды деятельности:

брокерскую деятельность - совершение гражданско-правовых сделок с ценными бумагами на основании договоров комиссии и(или поручения;

дилерскую деятельность - совершение сделок купли-продажи ценных бумаг от своего имени и за свой счет путем публичного объявления цены их покупки и продажи с обязательством покупки и продажи этих ценных бумаг по объявленным ценам;

депозитарную деятельность - деятельность по хранению ценных бумаг и/или учету прав на ценные бумаги;

деятельность по хранению и ведению реестра акционеров в порядке, установленном законодательством РФ;

расчетно-клиринговую деятельность по ценным бумагам - деятельность по определению взаимных обязательств по поставке (переводу) ценных бумаг участникам операций с этими бумагами;

расчетно-клиринговую деятельность по денежным средствам - деятельность по определению взаимных обязательств и/или по поставке (переводу) денежных средств в связи с операциями по ценным бумагам;

деятельность по организации торговли ценными бумагами между профессиональными участниками фондового рынка, включая деятельность фондовых бирж.

Участники рынка ценных бумаг обязаны ориентироваться в многообразии финансовых сделок и правильно отражать их в бухгалтерском учете.

Рынок ценных бумаг отличается от других видов рынка прежде всего специфическим характером своего товара.Ценная бумага - товар особого рода. Это одновременно и титул собственности и долговое обязательство, это право на получение дохода и обязательство этот доход выплачивать. Ценные бумаги являются проявлением фиктивного капитала -бумажного двойника реального капитала.

Цена фиктивного капитала определяется двумя обстоятельствами: соотношением спроса и предложения на капитал, величиной капитализированного дохода по ценным бумагам. Она прямо пропорциональна превышению спроса на капитал над его предложением и величине дохода от ценной бумаги и обратно пропорциональна превышению предложения капитала над его спросом и уровню нормы банковского процента в стране. Поэтому цена фиктивного капитала - это стоимостная рыночная категория, неизбежно подверженная частым колебаниям.

Рынок ценных бумаг - регулятор многих стихийно протекающих в рыночной экономике процессов.Это относится прежде всего к процессу инвестирования капитала. Последний предполагает, что миграция капитала осуществляется в виде прилива его к местам необходимого приложения и оттока капитала из тех отраслей производства, где имеет его излишек. Механизм этого движения известен, растет спрос на какие-нибудь товары (услуги), соответственно растут их цены, растут прибыли от их производства, и в эти отрасли переходят свободные капиталы, покидая те отрасли производства, на продукцию которых спрос сокращается и которые становятся экономически менее эффективными. Ценные бумаги являются средством, обеспечивающим работу этого механизма, а фондовые биржи являются “ сердцем “ этого механизма, то есть на бирже основные массы временно свободного капитала, где бы он не находился, через куплю-продажу “перебрасываются" в необходимом направлении. В результате возникает оптимальная структура общественного производства (не только по размещения капитала, но и по его размерам в отдельных отраслях и производствах) и создается бездефицитная экономика: общественное производство в основном соответствует общественному спросу. Потребности предприятий в дополнительном капитале могут быть связаны с различными обстоятельствами. Главные из них - создание новых и модернизация старых основных фондов, пополнение оборотных средств. Все эти потребности напрямую связаны с конъюнктурой рынка, изменения которой происходят в определенных временных рамках. Поэтому необходимые средства предприятия должны получать в течении определенного срока, т.е. пока существует благоприятная для их функционирования рыночная конъюнктура. В России это сделать трудно - банковский кредит дорог, ограничен и носит короткий характер (1- 3 месяца) , а рынок ценных бумаг (основной источник привлечения капитала в ряде развитых стран) развит недостаточно.

Основная проблема предприятия или фирмы в любой стране - где и как найти деньги на свое существование и развитие. Источников финансирования всего два. Это внутренние источники - амортизация и прибыль и внешние - финансовые средства, которые предприятие может заимствовать на рынке в виде банковского кредита или эмиссии акций и облигаций.

Опора на собственные силы, т.е. прибыль и амортизационные отчисления, конечно, хороша, но как быть, если технологический цикл изделия несколько лет. К тому же сейчас в России неплатежи и темпы инфляции полностью закрывают для предприятия этот источник развития. Кредитование инвестиционных программ при существующих ставках коммерческого кредита губит любой проект буквально в зародыше. Не спасают положение, ни лизинговые (в виду отсутствия определенного опыта и недостаточности нормативной базы) , ни вексельные кредиты, носящие краткосрочный характер (от 1 до 6 месяца) , хотя они и более привлекательны для клиентов банков.

Теперь рассмотрим прочие классификации ценных бумаг:

1) Первичные и производные.

В качестве первичных ценных бумаг выступают акции, облигации, ноты, вексель, депозитные сертификаты и другие инструменты, являющиеся правами на имущество, денежные средства, продукцию, землю и другие первичные ресурсы.

Производные ценные бумаги - любые ценные бумаги, удостоверяющие право владельца на покупку или продажу первичных ценных бумаг - акций, облигаций, государственных долговых обязательств. К числу таких бумаг можно отнести опционы, финансовые фьючерсы, подписные права.

Понятие производных ценных бумаг является юридически признанным, вводится российским Положением о выпуске и обращении ценных бумаг и фондовых биржах в РСФСР.

2) В форме обособленных документов и в виде записей по счетам.

В первом случае (в форме обособленных документов) ценные бумаги имеют материальную форму в виде бумажных сертификатов.

О ценных бумагах, представленных в виде записей по счетам, говорят, что они имеют безналичную форму. В этом случае ценная бумага существует в виде записей на счете бухгалтерского учета и аналитических реестрах к нему. Соответственно, бухгалтерская запись содержит все необходимые реквизиты ценной бумаги (эмитент, сумма, держатель, процент и.т.п.). При купле-продаже ценной бумаги, дарении, передаче, погашении и т.п. она перемещается не путем передачи бумажного сертификата (его не существует), а путем совершения бухгалтерских проводок по счетам и записей в реестрах бухгалтерского учета.

3) Долговые и титулы собственности.

Долговые ценные бумаги - являются долговыми обязательствами (облигация, нота, вексель и т.п.).

Ценные бумаги, являющиеся титулами собственности, удостоверяют право собственности владельца на активы (простые и привилегированные акции, конвертируемые ценные бумаги, варранты, подписные права и т.п.).

4) По срокам погашения.

По общепринятой практике, краткосрочные ценные бумаги - бумаги со сроком погашения до 1 года, среднесрочные - от 1 до 5 лет, долгосрочные - свыше 5 лет (по долговым обязательствам Российской Федерации - от 5 до 30 лет). К бессрочным ценным бумагам относятся фондовые инструменты, не имеющие конечного срока погашения - акции, бессрочные облигации, выпускаемые государством (например, консоли). В российской практике последние выпускаться не могут, сроки долговых обязательств РФ не могут превышать 30 лет.

5) Государственные и негосударственные.

Данная классификация основана исходя из того, кто является эмитентом ценных бумаг.

Государственные ценные бумаги обычно охватывают фондовые инструменты, выпущенные или гарантированные правительством от имени государства, его министерствами и ведомствами, муниципальными органами власти. В международной практике к этой категории ценных бумаг часто относят также бумаги, эмитируемые органами, находящимися в совместной собственности государства и иных структур, либо органами, спонсируемыми или гарантируемыми государством.

Российская практика имеет свои особенности. По закону РФ “О государственном внутреннем долге Российской Федерации” последний состоит из ценных бумаг, выпускаемых от имени Правительства РФ либо гарантируемых им, в данном случае понятия “государственные” и “правительственные” как бы слиты.

Среди негосударственных ценных бумаг можно выделить корпоративные (фондовые инструменты, выпускаемые предприятиями и организациями), иностранных эмитентов и частные ценные бумаги (здесь речь идет о выпуске ценных бумаг физическими лицами; в качестве таких фондовых инструментов могут выступать вексель и чек).

6) По степени обращения.

Обращающиеся ценные бумаги - могут свободно покупаться-продаваться, в т.ч. на основе совершения передаточной надписи или без таковой без ограничения - по условиям эмиссии - видов рынков, на которых они могут обращаться.

Необращающиеся ценные бумаги - не могут покупаться-продаватся на различных видах рынков. Например, если эмитент при выпуске ценной бумаги ставит условие, что она не может быть перепродана и может выкупаться обратно только самим эмитентом, то это - необращающаяся ценная бумага.

Ценные бумаги с ограниченным кругом обращения - сделки купли-продажи по таким бумагам могут совершаться с ограничениями по видам рынков.

7) Именные, предъявительские и ордерные ценные бумаги.

Именная ценная бумага - имя держателя регистрируется в специальном реестре, который ведется эмитентом. Гражданский кодекс РФ устанавливает, что лицо, которому принадлежат права, удостоверенные именной ценной бумагой, должно в ней называться. Российское законодательство требует, чтобы именная ценная бумага передавалась другому лицу в порядке, установленном для уступки требований.

Ценная бумага на предъявителя - не регистрируется у эмитента на имя держателя и передается другому лицу путем вручения.

Ордерная ценная бумага - составляется на имя первого держателя с оговоркой “его приказу”. Соответственно, ордерная бумага передается другому лицу путем совершения передаточной надписи. Ордерными бумагами по российскому законодательству могут быть чек, вексель, коносамент.

8) С фиксированным и колеблющимся доходом.

Ценные бумаги с фиксированным доходом - в момент выпуска ценной бумаги жестко фиксируется уровень ее доходности к номиналу; при колебаниях средней процентной ставки на рынке уровень ее доходности не изменяется.

Ценные бумаги с колеблющимся доходом - доходность ценной бумаги к номиналу изменяется в соответствии с колебаниями средней процентной ставки на рынке; она может индексироваться, например, по валютному курсу и т.п.

9) Отзывные и безотзывные.

Отзывные ценные бумаги могут быть отозваны эмитентом досрочно, до наступления срока погашения. Могут отзываться также бессрочные ценные бумаги, если это предусмотрено условиями выпуска (например, привилегированные акции). Инвестор обязан вернуть эмитенту указанные ценные бумаги на условиях обратной продажи, по ценам и т.п., установленным при эмиссии ценных бумаг.

Безотзывные ценные бумаги не могут быть отозваны и погашены эмитентом досрочно, что должно быть предусмотрено условиями их эмиссии.

Приобретая ценную бумагу, инвестор может рассчитывать, как минимум, на два вида дохода: инвестиционный и курсовой. Курсовой доход - это доход, полученный в результате покупки бумаги по одной цене (например, по номинальной, то есть указанной на ее бланке) с последующей перепродажей по другой, по более высокой цене. Инвестиционный доход - это доход от владения ценными бумагами, называемый также дивидендом.

ü Понятие рынка ценных бумаг.

ü Фондовая биржа.

ü Ценные бумаги.

ü Акции.

ü Вексель.

ü Сберегательный.

ü Производные ценные бумаги.

þРынок ценных бумаг (фондовый рынок) это рынок, на котором совершаются реальные и спекулятивные сделки с ценными бумагами и производными ценными бумагами. Его назначение – вовлечение дополнительных инвестиционных ресурсов в хозяйственный оборот, обеспечение «перелива» денежных средств из менее эффективных сфер хозяйствования в более эффективные.

Первичный рынок – это рынок первых или повторных эмиссий ценных бумаг, на котором осуществляется начальное размещение ценных бумаг среди инвесторов. Размещение производится обычно через специальные финансовые институты (инвестиционные банки, брокерские фирмы, дилерские агентства, клиринговые компании) или через фондовые биржи. Весь мобилизованный капитал поступает в распоряжении инвестора. Целью первичных финансовых рынков является привлечение дополнительных финансовых ресурсов, необходимых для инвестирования в производство и другие виды затрат.

Вторичный рынок – это рынок, на котором обращаются ранее эмитированные на первичном рынке ценные бумаги. Он не увеличивает стоимости привлеченных финансовых ресурсов, но создает механизм ликвидности, формирует доверие к инвестору и спрос на ценные бумаги. Предназначен для перераспределения имеющихся между субъектами хозяйствования финансовых ресурсов в соответствии с потребностями расширенного воспроизводства и другими нуждами общества.

þФондовая биржа – место, где происходят купля-продажа ценных бумаг, хотя может осуществляться и первичное распределение.

По характеру сделок фондовые биржи делятся на:

· замкнутые фондовые биржи (на ее торгах участвуют только члены биржи);

· биржи со свободным допуском, но сделки на них совершаются только маклерами (посредниками).

Есть биржи, находящиеся под контролем государственных органов.

Функции биржи :

· осуществление операций с ценными бумагами;

· предоставление эмитентам ценных бумаг дополнительных финансовых ресурсов;

· предоставление возможности сберегателям использовать накопленные денежные средства с максимальным эффектом;

· осуществление перераспределения финансовых ресурсов, позволяющее изменить структуру и пропорции общественного производства.

Биржевой курс – это курс, по которому продаются ценные бумаги.

Ажио – продажа по курсу, который превышает номинальную стоимость.

Дизажио – продажа по курсу, который ниже номинального курса.

Альпари – продажа по номинальной стоимости.

Котировка цены – установление уровня, по которому продаются ценные бумаги. На котировку влияют ликвидность, спрос, предложение.

Предметом сделок на фондовой бирже являются ценные бумаги, выпущенные в соответствии с действующим законодательством; акции и облигации акционерных обществ, облигации внутренних государственных займов, казначейские векселя коммерческих банков, ваучеры и другие финансовые инструменты.

Члены биржи или государственный орган, контролирующий их деятельность, устанавливает правила ведения биржевых операций, режим, регулирующий допуск к котировке. Процедура включения акций и котировочный лист биржи называется листингом. Он проводится с целью обеспечения минимальной гарантии того, что данная ценная бумага не обесценится в ближайшее время в связи с банкротством компании, ее выпустившей.

þЦенная бумага – свидетельство участия юридического и физического лица либо в капитале акционерного общества, либо в предоставлении ссуды в форме займа.

Ценная бумага – долгосрочное обязательство эмитентов выплачивать вкладчикам ценных бумаг дивиденды от доходов.

С юридической точки зрения ценные бумаги – это денежные документы, предъявляемые вкладчикам для реализации имущественных прав, выраженных в этих ценных бумагах.

Ценные бумаги должны обязательно содержать предусмотренные законом реквизиты: номинальную цену, срок обращения на рынке, способ погашения.

Используемые на финансовом рынке ценные бумаги по характеру подразделяются на две группы: долговые и долевые.

s Долговые ценные бумаги отличаются обычно твердо фиксированной процентной ставкой и обязательством выплатить капитальную сумму долга на определенную дату выдачи. Классическим видом этой ценной бумаги является облигация.

s Долевые ценные бумаги представляют непосредственную долю их владельца (держателя) в реальной собственности. Примером является акция, удостоверяющая право ее владельца (акционера) на получение части прибыли предприятия в виде дивидендов и на часть имущества, остающегося после ликвидации предприятия.

К ценным бумагам так же относятся: казначейские обязательства, векселя, сберегательные сертификаты. Они могут быть предъявительскими и именными. Порядок и условия выпуска и обращения ценных бумаг определяются законодательством страны.

þОсновным видом ценных бумаг являются акции. Акции бывают двух видов: простые и привилегированные.

Простая акция – это документ, удостоверяющий право купившего акцию на участие в управлении фирмой, получение дивидендов, а в случае ликвидации фирмы – на часть ее имущества.

Привилегированная акция – это документ, удостоверяющий право купившего акцию на гарантированный доход в соответствии с условиями приобретения. Приоритет на получение дивидендов имеют собственники с условиями приобретения. Приоритет на получение дивидендов имеют собственники привилегированных акций.

Акции являются бессрочными документами. Рыночный курс зависит от нормы процента, размера выплат, срока функционирования и т.д.

Облигация – это долговое обязательство эмитента, выпустившего ценную бумагу, уплатить владельцу облигации в оговоренный срок номинальную стоимость бумаги и выплачивать ежегодно до погашения фиксированный или плавающий процент.

Выпускаются облигации именные или на предъявителя (купонные), процентные или беспроцентные (целевые под товар или услуги), свободно обращающиеся или с ограниченным кругом обращения. Различают облигации внутренних государственных и местных займов и облигации хозяйствующего субъекта (АО, коммерческого банка и др.)

ГКО – это государственные или муниципальные ценные бумаги, которые являются долговыми обязательствами организации, которая их выпустила, погасить этот долг в течение определенного времени за обусловленный процент. Гарантиями погашения являются различные виды собственности, принадлежащие организациям.

þВексель – коммерческое долговое обязательство, составленное в строго определенной форме, дающее бесспорное право требовать уплаты обозначенной в векселе суммы по истечении срока, на который он вписан. Предметом вексельного обязательства могут быть только деньги.

В зависимости от субъекта, производящего выплату вексельной суммы, различают простой и переводной векселя.

Простой вексель (соло-вексель) выписывается и подписывается должником и содержит его безусловное обязательство уплатить кредитору определенную сумму в определенный срок и в определенном месте.

Переводной вексель (тратта) выписывается и подписывается кредитором (трассантом ) и содержит приказ должнику (трассату ) оплатить в указанный срок обозначенную в векселе сумму третьему лицу (ремитенту ). Гарантией платежей по траттам и простым векселям является их авалирование (подтверждение) банками. Аваль означает гарантию платежа по векселю со стороны банка, если должник не выполнил в срок своих обязательств. Аваль дается на лицевой стороне векселя.

Вексель выступает также в качестве оборотного документа. Это означает, что передача векселя другому лицу осуществляется для именных векселей путем передаточной надписи (индоссамента ). Такая надпись ставится на оборотной стороне векселя и подписывается индоссантом , т.е лицом, сделавшим передаточную надпись. Индоссамент должен быть безусловным, поэтому все ограничительные условия, внесенные в него, считаются недействительными. Посредством передаточной надписи индоссант передает другому лицу, в пользу которого сделана надпись, все права, требования и риски по векселю.

Векселя могут учитываться банками. Суть этой операции состоит в том, что векселедержатель передает (продает) векселя банку по индоссаменту до наступления срока платежа и получает за это вексельную сумму за вычетом процента, причитающегося банку. Этот процент называется учетным процентом, или дисконтом . Коммерческие банки могут переучесть векселя предприятий в других кредитных учреждениях или ЦБ РФ.

Кроме деления на виды – простые и переводные, различают несколько форм векселей; товарные, финансовые, банковские, дружественные бронзовые, бланковые, обеспечительские.

þСберегательный/депозитный сертификат – это письменное свидетельство кредитного учреждения (банка-эмитента) о депонировании денежных средств, удостоверяющее право держателя бумаги или его правопреемника на получении по истечении установленного срока суммы депозита и процента по нему. Вкладчик средств или его правопреемник называются бенефициар .

Сберегательные сертификаты предназначены для физических лиц, депозитные – для юридических лиц.

Существуют следующие виды сертификатов :

· именные и на предъявителя;

· до востребования и срочные (срок обращения по срочным ограничен, как правило, одним годом);

· серийные и выпущенные в разовом порядке.

Сертификат может быть передан одним владельцем другому, а его цена на момент передачи зависит от емкости вторичного рынка, срока погашения и текущей процентной ставки по финансовым инструментам того же класса.

þПроизводственные ценные бумаги закрепляют право их владельца на покупку-продажу на определенных условиях и в определенное время акций и других долговых обязательств.

Фьючерс – контракт на покупку-продажу определенного базового актива в будущем по определенной цене. Фьючерс – типовой биржевой срочный контракт. Он становится ценной бумагой и может перекупаться.

Опцион – это ценная бумага, подтверждающая право владельца на покупку продажу определенного базисного актива (товара, другой ценной бумаги) по фиксированной цене через некоторое время.

Два типа опционов: европейский , когда контракт дает право владельца когда контракт дает право купить или продать базисные активы по фиксированной цене только в определенный день, и американский, дающий право покупки или продажи в любой день вплоть до оговоренной в контракте даты.

Варрант – сертификат, дающий право покупки ценных бумаг по установленной цене в течении определенного периода времени или бессрочно. Не дает право на проценты или дивиденды и не обладает правом голоса; погашение варранта не предусматривается.

Классификация рынков ценных бумаг

1. По географическому признаку :

¾ национальный рынок ценных бумаг,

¾ региональный рынок ценных бумаг,

¾ международный рынок ценных бумаг,

¾ мировой рынок ценных бумаг.

Национальный рынок ценных бумаг – это относительно замкнутый оборот ценных бумаг внутри национальной экономики. На национальном фондовом рынке происходит перераспределение внутренних денежных капиталов между субъектами экономической деятельности .

Региональный рынок ценных бумаг – это относительно замкнутый оборот ценных бумаг внутри данного региона. Региональные рынки ценных бумаг могут формироваться внутри национального государства (например, рынок ценных бумаг Уральского, Сибирского и т.д. региона), а также в рамках регионов, объединяющих несколько национальных рынков, например, рынок ценных бумаг стран Юго-Восточной Азии, Латиноамериканских стран и т.д.

Международный рынок ценных бумаг – это оборот ценных бумаг между национальными экономиками. Основным признаком международного рынка является пересечение национальным капиталом границы, перелив капитала из одной страны в другую.

Мировой рынок ценных бумаг – это совокупность национальных фондовых рынков в их взаимосвязи и взаимозависимости .

2. По месту обращения ценных бумаг рынок ценных бумаг делится на следующие:

¾ биржевой,

¾ внебиржевой.

Биржевой рынок ценных бумаг – это обращение ценных бумаг на фондовой бирже. Это организованный рынок, на котором обращаются специально отобранные ценные бумаги, операции проводят лучшие, наиболее финансово устойчивые профессиональные посредники.

Внебиржевой рынок ценных бумаг – это обращение ценных бумаг вне фондовой биржи. Внебиржевой рынок может быть организованным и неорганизованным (стихийным). В последнее время наблюдается сближение биржевого и внебиржевого организованного рынка ценных бумаг. Так, Российская Торговая Система возникла как внебиржевой организованный рынок, но в конце 1999 г. получила статус фондовой биржи.

3. По отношению ценных бумаг к их выпуску в обращение можно выделить:

¾ первичный рынок ценных бумаг,

¾ вторичный рынок ценных бумаг.

Первичный рынок ценных бумаг – это продажа ценных бумаг их первым владельцам. Именно на первичном рынке эмитент, продавая свои ценные бумаги, привлекает капитал инвесторов, поэтому важнейшей чертой первичного рынка ценных бумаг является раскрытие информации эмитентом о себе и о выпускаемых ценных бумагах. Имея всю необходимую информацию, инвестор может принять взвешенное решение о покупке предлагаемых ценных бумаг .

Вторичный рынок ценных бумаг – это перепродажа ценных бумаг, их обращение после первичного размещения. Важнейшей чертой вторичного рынка ценных бумаг является его ликвидность. Ликвидность рынка ценных бумаг - это его способность поглощать в короткое время значительные объемы ценных бумаг при незначительных колебаниях курсовой стоимости и низких издержках на реализацию. Несмотря на то, что с вторичного рынка эмитент не может привлечь капитал, развитый вторичный рынок является очень важным фактором и для формирования первичного рынка. Ведь если покупатель знает, что его ценная бумага ликвидная, он с большей уверенностью купит такую бумагу и на вторичном, и на первичном рынке.