Законы рф о кредитовании. Федеральный закон о потребительском кредитовании

Статья 7. Заключение договора потребительского кредита (займа)

1. Договор потребительского кредита (займа) заключается в порядке, установленном законодательством Российской Федерации для кредитного договора, договора займа, с учетом особенностей, предусмотренных настоящим Федеральным законом.

2. Если при предоставлении потребительского кредита (займа) заемщику за отдельную плату предлагаются дополнительные услуги, оказываемые кредитором и (или) третьими лицами, включая страхование жизни и (или) здоровья заемщика в пользу кредитора, а также иного страхового интереса заемщика, должно быть оформлено заявление о предоставлении потребительского кредита (займа) по установленной кредитором форме, содержащее согласие заемщика на оказание ему таких услуг, в том числе на заключение иных договоров, которые заемщик обязан заключить в связи с договором потребительского кредита (займа). Кредитор в заявлении о предоставлении потребительского кредита (займа) обязан указать стоимость предлагаемой за отдельную плату дополнительной услуги кредитора и должен обеспечить возможность заемщику согласиться или отказаться от оказания ему за отдельную плату такой дополнительной услуги, в том числе посредством заключения иных договоров, которые заемщик обязан заключить в связи с договором потребительского кредита (займа).

3. Рассмотрение заявления о предоставлении потребительского кредита (займа) и иных документов заемщика и оценка его кредитоспособности осуществляются бесплатно.

4. В случае, если заемщик по требованию кредитора оформил заявление о предоставлении потребительского кредита (займа), но решение о заключении договора потребительского кредита (займа) не может быть принято в его присутствии, по требованию заемщика ему предоставляется документ, содержащий информацию о дате приема к рассмотрению его заявления о предоставлении потребительского кредита (займа).

5. По результатам рассмотрения заявления заемщика о предоставлении потребительского кредита (займа) кредитор может отказать заемщику в заключении договора потребительского кредита (займа) без объяснения причин, если федеральными законами не предусмотрена обязанность кредитора мотивировать отказ от заключения договора. Информация об отказе от заключения договора потребительского кредита (займа) либо предоставления потребительского кредита (займа) или его части направляется кредитором в бюро кредитных историй в соответствии с Федеральным законом от 30 декабря 2004 года N 218-ФЗ "О кредитных историях".

6. Договор потребительского кредита считается заключенным, если между сторонами договора достигнуто согласие по всем индивидуальным условиям договора, указанным в части 9 статьи 5 настоящего Федерального закона. Договор потребительского займа считается заключенным с момента передачи заемщику денежных средств.

7. Заемщик вправе сообщить кредитору о своем согласии на получение потребительского кредита (займа) на условиях, указанных в индивидуальных условиях договора потребительского кредита (займа), в течение пяти рабочих дней со дня предоставления заемщику индивидуальных условий договора, если больший срок не установлен кредитором. По требованию заемщика в течение указанного срока кредитор бесплатно предоставляет ему общие условия договора потребительского кредита (займа) соответствующего вида.

8. Кредитор не вправе изменять в одностороннем порядке предложенные заемщику индивидуальные условия договора потребительского кредита (займа) в течение пяти рабочих дней со дня их получения заемщиком, если больший срок не установлен кредитором.

9. В случае получения кредитором подписанных заемщиком индивидуальных условий договора потребительского кредита (займа) по истечении срока, установленного частью 8 настоящей статьи, договор не считается заключенным.

10. При заключении договора потребительского кредита (займа) кредитор в целях обеспечения исполнения обязательств по договору вправе потребовать от заемщика застраховать за свой счет от рисков утраты и повреждения заложенное имущество на сумму, не превышающую размера обеспеченного залогом требования, а также застраховать иной страховой интерес заемщика. Кредитор обязан предоставить заемщику потребительский кредит (заем) на тех же (сумма, срок возврата потребительского кредита (займа) и процентная ставка) условиях в случае, если заемщик самостоятельно застраховал свою жизнь, здоровье или иной страховой интерес в пользу кредитора у страховщика, соответствующего критериям, установленным кредитором в соответствии с требованиями законодательства Российской Федерации. Если федеральным законом не предусмотрено обязательное заключение заемщиком договора страхования, кредитор обязан предложить заемщику альтернативный вариант потребительского кредита (займа) на сопоставимых (сумма и срок возврата потребительского кредита (займа) условиях потребительского кредита (займа) без обязательного заключения договора страхования.

11. В договоре потребительского кредита (займа), предусматривающем обязательное заключение заемщиком договора страхования, может быть предусмотрено, что в случае невыполнения заемщиком обязанности по страхованию свыше тридцати календарных дней кредитор вправе принять решение об увеличении размера процентной ставки по выданному потребительскому кредиту (займу) до уровня процентной ставки, действовавшей на момент заключения договора потребительского кредита (займа) по договорам потребительского кредита (займа) на сопоставимых (сумма, срок возврата потребительского кредита (займа) условиях потребительского кредита (займа) без обязательного заключения договора страхования, но не выше процентной ставки по таким договорам потребительского кредита (займа), действовавшей на момент принятия кредитором решения об увеличении размера процентной ставки в связи с неисполнением обязанности по страхованию.

12. В случае неисполнения заемщиком свыше тридцати календарных дней обязанности по страхованию, предусмотренной условиями договора потребительского кредита (займа), кредитор вправе потребовать досрочного расторжения договора потребительского кредита (займа) и (или) возврата всей оставшейся суммы потребительского кредита (займа) вместе с причитающимися процентами за фактический срок кредитования, уведомив в письменной форме об этом заемщика и установив разумный срок возврата потребительского кредита (займа), который не может быть менее чем тридцать календарных дней с момента направления кредитором указанного уведомления, за исключением случая, предусмотренного частью 11 настоящей статьи.

13. В случае нарушения заемщиком предусмотренной договором потребительского кредита (займа) обязанности целевого использования потребительского кредита (займа), предоставленного с условием использования заемщиком полученных средств на определенные цели, кредитор также вправе отказаться от дальнейшего кредитования заемщика по договору потребительского кредита (займа) и (или) потребовать полного досрочного возврата потребительского кредита (займа).

14. Документы, необходимые для заключения договора потребительского кредита (займа) в соответствии с настоящей статьей, включая индивидуальные условия договора потребительского кредита (займа) и заявление о предоставлении потребительского кредита (займа), могут быть подписаны сторонами с использованием аналога собственноручной подписи способом, подтверждающим ее принадлежность сторонам в соответствии с требованиями федеральных законов, и направлены с использованием информационно-телекоммуникационных сетей, в том числе сети "Интернет". При каждом ознакомлении в информационно-телекоммуникационной сети "Интернет" с индивидуальными условиями договора потребительского кредита (займа) заемщик должен получать уведомление о сроке, в течение которого на таких условиях с заемщиком может быть заключен договор потребительского кредита (займа) и который определяется в соответствии с настоящим Федеральным законом.

15. При заключении договора потребительского кредита (займа) кредитор обязан предоставить заемщику информацию о суммах и датах платежей заемщика по договору потребительского кредита (займа) или порядке их определения с указанием отдельно сумм, направляемых на погашение основного долга по потребительскому кредиту (займу), и сумм, направляемых на погашение процентов, - в каждом платеже, а также общей суммы выплат заемщика в течение срока действия договора потребительского кредита (займа), определенной исходя из условий договора потребительского кредита (займа), действующих на дату заключения договора потребительского кредита (займа) (далее - график платежей по договору потребительского кредита (займа). Данное требование не распространяется на случай предоставления потребительского кредита (займа) с лимитом кредитования.

Федеральный закон № 353-ФЗ, носящий название «О потребительском кредите (займе)» впервые был разработан и принят в конце 2013 года. Он серьезно изменил финансовый рынок, взяв под свой контроль потребительские кредиты, четко определив их понятие. Итак, потребительский кредит - это денежный займ, предоставляемый физическому лицу для любых текущих нужд и покупок. В это понятие не входят ипотечные обязательства и финансирование предпринимательской деятельности. Также законом были установлены требования к кредиторам (банкам, кооперативам и микрофинансовым организациям). Большое внимание было уделено не только правилам выдачи займов, но и условиям и способам подачи и донесения информации до клиентов.

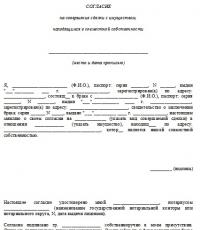

Требования к содержанию и внешнему виду договора

Согласно закону «О потребительском кредите» № 353 каждый договор кредитования обязан содержать такие данные, как:

- тип займа, сумма, валюта;

- порядок и способ выдачи денежных средств;

- процентная ставка, способ ее определения;

- сроки возврата, график платежей;

- штрафы, пени и расчет неустойки при нарушении обязательств;

- иные сопутствующие обязанности сторон.

Вся информация должна располагаться не только на первой странице кредитного договора, но и на видных посетителям местах в пунктах его заключения, на сайте компании, если таковой имеется. Клиент банка должен быть проинформирован обо всех параметрах займа, получить все данные в полной мере до того, как обязательства будут закреплены договором.

Внимание! «Полная стоимость кредита на дату погашения должна быть указана в договоре, находиться в рамке в верхнем углу первой страницы, занимая более 5% места на листе».

Пункты ФЗ-353, вступающие в силу в 2015 году

Несмотря на то что ФЗ начал свое действие в 2014 году с 1 июля закон о потребительском кредите в 2015 вводит такое понятие, как полная стоимость кредита.

Эта сумма является среднерыночным значением, рассчитывается по установленной формуле, публикуется раз в квартал Центробанком России. Согласно законодательству, на момент заключения кредитного договора, полная стоимость кредита не должна превышать более чем на 1/3 установленного ЦБ РФ значение.

Досрочное погашение обязательств

Закон о кредитовании физических лиц отменяет штрафные санкции при досрочном гашении займа. С декабря 2013 заемщик имеет право до установленного договором срока возвратить всю сумму полностью либо частично (превысив периодический платеж). Досрочное гашение предусматривает возможность оплатить проценты только за фактическое время пользования денежными средствами.

Следует знать: «Большинство онлайн займов позволяет кредитоваться на определенный срок с фиксированной суммой возврата. При этом никакой компенсации процентов при досрочном гашении не происходит. Это является прямым нарушением закона».

Взыскание просроченной задолженности

Ранее сумма штрафов и неустоек могла просто зашкаливать, в разы превышая размер заемных средств. Закон 353-ФЗ «О потребительском кредите (займе)» четко ограничил неуемный аппетит финансовых организаций и банков. Теперь неустойка не может превышать 20% годовых от суммы займа.

Возможность передачи долга третьим лицам (коллекторам), ровно как и запрет на это, может быть прописан в договоре индивидуальными условиями кредитования.

Если все же обязательства отошли коллекторской компании, следует помнить, что статья 15 закона № 353-ФЗ ограничивает методы воздействия на должника. Разрешены личные встречи, переговоры по телефону, почтовые (электронные) уведомления. Иные способы взаимодействия могут быть использованы только с письменного согласия заемщика.

Внимание! Запрещено беспокоить должника (в том числе и по sms) в период с 22:00 до 8:00 утра по местному времени в будние дни и с 20:00 до 9:00 утра в выходные и праздники.

Плюсы и минусы ФЗ-353

Федеральный закон «О потребительском кредите (займе)», возможно, оставляет без внимания некоторые моменты кредитования и последующие за ним процессы, но тем не менее представляет собою отличное начало законодательного регулирования.

Минусы и неучтенные моменты:

- новый закон не избавляет заемщиков-должников от возможности передачи прав по обязательствам третьей стороне, если это не учтено в договоре;

- коллекторам хоть и выставлены условия по способам общения с должником и отведенному на это времени, все же не ограничены по иным методам воздействия.

Плюсы закона №353:

- рассмотрение заявки на кредит и оценка платежеспособности предполагаемого заемщика осуществляется бесплатно;

- договор потребительского займа теперь заключен не с момента подписания, а с момента передачи (получения, снятия) денежных средств;>

- фиксированный максимальный размер неустойки, равный 20% годовых, ограничивает кредитора (займодателя) от завышенных и неоправданных требований;

- полная стоимость займа больше не является тайной, она известна, заметна и в некоторой степени фиксирована;

- максимальная стоимость кредита также ограничивается и устанавливается Центральным Банком России;

- способы общения и воздействия на должника службой взыскания банков и коллекторов ограничены.

В целом Федеральный закон № 353-ФЗ является неплохим началом урегулирования кредитной деятельности и взаимодействия сторон. Будем надеяться, что в дальнейшем он станет пополняться и редактироваться более четкими и прогрессивными данными.

Действующий

Отсутствие традиций и обычаев делового оборота, представлений об основах деловой этики в данной сфере, что способствует появлению в условиях кредитования положений, явно противоречащих законным интересам заемщиков как потребителей финансовых услуг;

Наличие значительного числа источников потенциальных конфликтов между участниками потребительского кредитования, отсутствие полной и достоверной информации о потребительском кредитовании, а также о существенных условиях договора;

Привлечение к взысканию просроченной задолженности коллекторских агентств, деятельность которых не имеет правовой регламентации, что, в свою очередь, свидетельствует о наличии нарушений прав и законных интересов заемщиков.

Правовые проблемы потребительского кредитования были связаны не только с отсутствием должной нормативной базы, но и с отсутствием самого понятия "потребительское кредитование", его единообразного толкования, как в действовавшем нормативном правовом регулировании, так и в научных доктринах. Подходы к пониманию потребительского кредитования отличались неоднозначностью суждений, так как зачастую практические и доктринальные подходы смешивали понятия "потребительское кредитование" и "потребительский кредит".

Все возрастающая сложность отношений в финансовой сфере требовала совместного и системного регулирования отношений между заемщиками, кредиторами и финансовой инфраструктурой. Стало ясно, что нормы о потребительском кредите, о банкротстве физического лица, о залоге, о коллекторских агентствах и об исполнительном производстве следует рассматривать в комплексе, поскольку только таким образом может быть установлен общий баланс интересов, которые складывается между должником и кредитором на протяжении всего "срока жизни" потребительского кредита.

Перед Правительством РФ и Банком России встали новые задачи и цели регулирования рынка банковских услуг, в том числе кредитования населения. Кредитные организации должны были переориентироваться на долгосрочные результаты деятельности и более рациональное ведение бизнеса, обозначена была необходимость развития эффективных систем управления, включая управление рисками, наметился переход к интенсивной модели банковской деятельности.

В целях решения возникших задач Правительством РФ и Банком России была принята Стратегия развития банковского сектора Российской Федерации на период до 2015 года (см. заявление Правительства РФ и ЦБР от 05.04.2011 NN 1472п-П13, 01-001/1280). Новая Стратегия учитывала результаты проведенных мероприятий в рамках предыдущих стратегий, а также задачи нового этапа.

В результате реализации Стратегии развития банковского сектора Российской Федерации на период до 2015 года основные аспекты российской банковской системы (организация деятельности, качество управления банками, состояние конкурентной среды, учет и отчетность, рыночная дисциплина и транспарентность, регулирование и банковский надзор) приходят в соответствие с международными стандартами.

Так, в соответствии со Федерального закона от 02.12.1990 N 395-1 "О банках и банковской деятельности" с 1 января 2012 года размер собственных средств (капитала) для всех банков устанавливается в размере не менее 180 миллионов рублей. В целях дальнейшей капитализации банков в рамках реализации Стратегии развития банковского сектора Российской Федерации на период до 2015 года указанным законом также установлен минимальный размер уставного капитала вновь создаваемого банка с 1 января 2012 года и минимальной величины собственных средств (капитала) банков, действующих с 1 января 2015 года - в размере 300 миллионов рублей.

Таким образом, вопросы доступности потребительского кредита, способствующие увеличению спроса на его получение, проблемы, складывающиеся процессе его предоставления и использования, растущий объем просроченной задолженности - все это повлияло на необходимость срочной стабилизации и оздоровления данного вида банковских услуг на рынке потребительского кредитования. Назрела насущная потребность четкого правового регулирования потребительского кредитования и принятия специального закона в этой сфере.

В 2008 г. в Государственную Думу РФ был внесен законопроект (проект федерального закона N 136312-5 "О потребительском кредитовании"), призванный обеспечить гарантии прав заемщиков при использовании кредита, создать механизм защиты этих прав, а также определить, что понимается под потребительским кредитом и потребительским кредитованием, определить последствия несоблюдения заемщиком условий договора потребительского кредитования. Данный законопроект неоднократно дорабатывался, в связи с чем процесс его принятия занял более пяти лет. В конце декабря 2013 г. законопроект, наконец, был одобрен Советом Федерации и подписан Президентом РФ с датой вступления в силу 01.07.2014 года.

Более того, стала формироваться новая практика по рассмотрению дел с участием потребителей, итогом которой стало принятие постановления Пленума Верховного Суда РФ от 28.06.2012 N 17 "О рассмотрении судами гражданских дел по спорам о защите прав потребителей". Согласно п. 3 указанного постановления при отнесении споров к сфере регулирования РФ от 07.02.1992 N 2300-1 "О защите прав потребителей" необходимо учитывать, что под финансовой услугой следует понимать, в частности, услугу, оказываемую физическому лицу в связи с предоставлением, привлечением и (или) размещением денежных средств и их эквивалентов, выступающих в качестве самостоятельных объектов гражданских прав (предоставление кредитов (займов). Следовательно, судебной инстанцией снова подтверждено, что законодательство о защите прав потребителей распространяется на потребительское кредитование (займ). Ключевой новеллой данного постановления явилось положение о штрафе в размере 50% суммы, присужденной потребителю, который теперь должен взыскиваться не в доход государства, а в пользу потребителя (п. 46).

Большинство положений комментируемого касается кредитных организаций, а также прав и обязанностей физических лиц. Закон определят порядок исчисления полной стоимости кредита, ограничивает максимальные размеры неустойки, устанавливает четкие требования к содержанию и оформлению договоров потребительского кредита (займа).

Определено правило, согласно которому при совершении действий, направленных на возврат во внесудебном порядке задолженности, возникшей по договору потребительского кредита (займа), кредитор и (или) юридическое лицо, с которым кредитор заключил агентский договор, предусматривающий совершение таким лицом юридических и (или) иных действий, направленных на возврат задолженности, возникшей по договору потребительского кредита (займа), вправе взаимодействовать с заемщиком и лицами, предоставившими обеспечение по договору потребительского кредита (займа), используя: личные встречи, телефонные переговоры; почтовые отправления по месту жительства заемщика или лица, предоставившего обеспечение по договору потребительского кредита (займа), телеграфные сообщения, текстовые, голосовые и иные сообщения, передаваемые по сетям электросвязи, в том числе подвижной радиотелефонной связи. Иные способы взаимодействия с заемщиком или лицом, предоставившим обеспечение по договору потребительского кредита (займа), по инициативе кредитора и (или) лица, осуществляющего деятельность по возврату задолженности, могут использоваться только при наличии в письменной форме согласия заемщика или лица, предоставившего обеспечение по договору потребительского кредита (займа);

Отражено, что кредитор, а также лицо, осуществляющее деятельность по возврату задолженности, не вправе совершать юридические и иные действия, направленные на возврат задолженности, возникшей по договору потребительского кредита (займа), с намерением причинить вред заемщику или лицу, предоставившему обеспечение по договору потребительского кредита (займа), а также злоупотреблять правом в иных формах;

Вопрос о неосуществлении заёмщиками своевременных выплат по кредиту и соответственных кредитных задолженностях является болезненным как для заимодавцев, так и для неспособных к выплатам должников. Причинами подобных ситуаций становится экономическая безграмотность граждан и неправомерные действия коллекторов. Для урегулирования проблемы кредитных задолжностей и защиты юридической безопасности граждан, созданы новые законодательные акты и внесены поправки в уже существующие.

3 июля 2016 года принят Федеральный закон «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности и о внесении поправок в Федеральный закон «О микрофинансовой деятельности и микрофинансовых организациях» N 230-ФЗ. Актуальный закон создан в целях обеспечения юридической защищённости физических лиц. Определяются основания возврата задолженности, в том числе и кредитной, положения долговой амнистии.

Актуальный закон не распространяется на неплательщиков-предпринимателей, чей долг связан с их независимой предпринимательской деятельности, потребителей, выплачивающих чужую задолженность и задолжников по выплатам за коммунальные услуги.

Уполномоченное юридическое лицо, направленное на общение с должниками, регистрируется в государственном реестре. С момента начала деятельности в обязанности коллекторских агентств входит ведение учёта собственной деятельности и постоянная отчётность в органах государственной власти. (Скачать закон о коллекторской деятельности можно )

Ст. 4 рассматриваемого закона гласит, что контактировать с лицом, выплачивающим долг по кредиту и имеющим плохую , допустимо посредством:

- Телефонных переговоров и заранее оговоренных личных встреч;

- Текстовых и голосовых сообщений, отправляемых на электронную почту;

- Почтовых уведомлений по адресу проживания или временного пребывания задолжника по кредиту.

Неплательщик может при желании отозвать разрешение на контактирование с ним. В таком случае, дальнейшие попытки взаимодействия с ним представителей интересов кредитора - неправомерны.

Угрозы и физическое воздействие на должника со стороны коллекторов в связи с взысканием неуплаты по кредиту признаны настоящим законом неправомерными. В случае нарушения этого пункта, с должностного лица взимается штраф в размере от 20 000 до 200 000 рублей, а юридического - от 50 000 до 500 000 рублей.

Действительный текст ФЗ-230 можно скачать по

В Федеральный закон N353-ФЗ «О потребительском кредите (займе)» 1 июля 2014 года введены существенные правки. Согласно статье 15 действующего закона, анонимные действия, направленные на взыскание долга по кредиту, запрещены. Коллекторы или иные представители интересов кредитора в беседе с должником обязаны указать свою должность, ФИО и местонахождение.

Коллектор не имеет права настаивать на личных встречах с задолжником по кредиту. Запрещены телефонные звонки и направление СМС в период с 22:00 по 8:00 в будние дни и в период с 20:00 по 9:00 в выходные.

В редакции рассматриваемого федерального закона от 03 июля 2016 , в статье 2 , указывается, что закон о потребительском кредите базируется на основе нормативов Гражданского кодекса Российской Федерации. Рассматриваемой поправкой упразднена ст. 15 актуального закона о кредите 353-ФЗ.

Внесена поправка в пункт 13 статьи 1 относительно погашения задолженностей по кредитам граждан, проживающих на территории Республики Крым. Частные лица, проживающие в указанном субъекте Российской Федерации, обладают равноценными по отношению с другими гражданами РФ правами и обязанностями.

Актуальный текст рассматриваемого закона можно скачать

С 29 июля 2016 года банкам Российской Федерации предоставлены полномочия по взысканию задолженностей с неплательщиков по кредиту без привлечения суда. Положение представляется в виде поправки к действующим Федеральным законам «О внесении изменений в отдельные законодательные акты РФ (в части уточнения положений по вопросам оценки имущества)» и «О банкротстве физ. лиц». Согласно с нововведением, для законного взыскания долгов достаточно исполнительной нотариальной подписи.

В дополнение могут быть рассмотрены положения .

Полномочия, установленные законом, распространяются на все невыплаты по кредитам, если в договоре предусмотрена возможность взыскания долга без участия судебного института. Право не распространяется на:

- Задолженности по договорённости с микрофинансовыми организациями;

- Долги по ипотечному кредиту;

- Неуплаты выплат по предоставлению услуг ЖКХ.

Положение Федерального закона, допустившего указанную поправку, можно скачать

Закон «О несостоятельности (банкротстве) физических лиц» принят в 2015 году. В июле 2016 в него были внесены правки. Объявить себя несостоятельным (банкротом) гражданин может на основании решения Арбитражного суда, принятого на основании предварительно поданного физическим лицом заявления. Гражданин признаётся банкротом, если:

- Совокупная сумма долга, пени и процентов - более 500 000 рублей;

- Оплата по кредиту просрочена более трёх месяцев;

- Стоимость имущества должника не достигает суммы задолженности.

Для признания банкротства физическим лицом подаётся заявление в Арбитражный суд. К заявлению прилагаются документация:

- Справки с места работы и о состоянии доходов;

- Оценочный перечень личного имущества;

- Документы о составе семьи (свидетельства о браке, рождении детей и т. д.);

- Копии кредитного договора и удостоверения личности;

- Нотариально заверенная гарантия предоставления вознаграждения агенту, который осуществит сбыт имущества должника. Стандартный размер вознаграждения - 10 000 рублей.

Скачать текст федерального закона о банкротстве можно по

Порядок наказания неплательщиков кредитов

Закон о потребительском кредите предусматривает для неплательщиков наказание в виде штрафов. Информирование заёмщика о возможных штрафных санкциях в случае недобросовестного возмещения задолженности входит в обязанности сотрудников банка.

Согласно нормативам «Закона о несостоятельности (банкротстве) физических лиц» , гражданин, признанный несостоятельным, лишается своего имущества в счёт выплаты долговых обязательств. Если суммы, полученной за счёт реализации собственности физического лица, не будет достаточно, остаток долга будет амнистирован.

Не подвергаются изъятию следующие имущественные предметы:

- Единственная квартира или дом (исключение - если жильё является залогом);

- Личная одежда;

- Инвалидные коляски;

- Дешёвая бытовая техника;

- Животные;

- Съестные припасы;

- Ордена, медали, грамоты;

- Финансовые сбережения на уровне минимальной потребительской корзины.

В случае отрицательного решения Арбитражного суда по вопросу признания гражданина банкротом, допускается оформление реструктуризации задолженности, частичная амнистия в отношении штрафов и пеней по кредиту.

Этот федеральный закон регламентирует условия предоставления банками потребительских кредитов. Какие именно отношения между кредитором и заемщиком регулирует ФЗ 353? Какие есть нюансы, новшества и ограничения в применении закона на практике?

О чем говорит этот закон?

353-й ФЗ принят для регулирования правоотношений между банком и заемщиком, конкретно - физическим лицом. Предоставление займов для коммерческой деятельности не входит в сферу действия настоящего закона. Также он не распространяется на ипотечное кредитование. Одним из основных его пунктов является закрепление за кредитором исключительного права на определение условий договора с кредитуемым лицом, вплоть до того, что он может изменить условия в одностороннем порядке. Определенные права есть и у заемщика, но только в пределах тех пунктов, что оговорены в кредитном договоре по индивидуальным условиям займа.

Федеральный закон 353 «О потребительском кредите»

ФЗ 353 был принят в декабре 2013 года. До этого в законодательной практике Российской Федерации не существовало ни одного нормативного акта, касающегося именно вопросов регулирования отношений между заемщиками и займодателями. Закон разработан не только для выработки устойчивых положений в сфере потребительского кредитования, но и для защиты прав заемщиков и исключения некоторых уязвимых мест в этой области. ФЗ «О потребительском кредите/займе» – не единственный в своем роде нормативный акт для регламентации, он аккумулировал в себе положения нескольких федеральных законов, начиная с Гражданского Кодекса РФ.

Статья 2 уточняет, что ФЗ 353 разработан на основе таких федеральных законов:

- «О банках и банковской деятельности».

- «О микрофинансовой деятельности и микрофинансовых организациях».

- О кредитных организациях».

- «О ломбардах» и др.

В июле 2014 года в силу вступила новая редакция ФЗ, предусматривающая ряд изменений и уточнений. В части, касающейся защиты прав клиентов, определены запреты, согласно которым кредитору запрещено:

- скрывать полную стоимость кредита;

- устанавливать штрафные санкции на просрочки более 20% в год от суммы долга, или 0,1% в день;

- запрещать или устанавливать любые ограничения по досрочному погашению займа.

Однако новые права появились и у банков. Так, они могут на законных основаниях переуступать права на долг третьим лицам, в частности, коллекторам.

Общая характеристика договора

Закон о потребительских кредитах во всех трех редакциях прописывает, что договор между банком и заемщиком должен состоять из общих и индивидуальных условий. Он может также иметь вид смешанного договора, то есть, включать элементы других договоров. С условием, что это не противоречит закону и происходит по обоюдному согласию сторон. Общие условия устанавливаются организацией, выдающей кредит, и могут быть применены многократно в базовом порядке, а также претерпевать изменения. Индивидуальные условия дорабатываются в момент заключения договора с клиентом и согласовываются с ним.

Информирование граждан

ФЗ «О потребительских кредитах и займах» обязывает кредитные учреждения размещать подробную информацию о своих услугах в местах предоставления этих услуг – в офисах или на онлайн-сервисах. Помимо контактных данных (юридический адрес, контакты, номер лицензии и т. д.), подробно должны быть расписаны:

- виды кредитов, процентные ставки, суммы и сроки кредитования;

- требования к заемщикам, условия договора, средства обеспечения кредита;

- перечень документов к заявлению на выдачу кредита;

- сроки рассмотрения заявлений;

- диапазоны полной стоимости кредитов;

- способы подачи заявления (в офисе банка, онлайн), получения денег (наличными, на карту), возврата кредита;

- подробные сведения о возможном увеличении расходов клиента при получении займа;

- ответственность сторон.

Индивидуальные условия

353-й ФЗ обязывает заключать соглашение непосредственно между банком и заявителем. Это и есть индивидуальные условия, которые включают:

- валюту займа, точную сумму или лимит по карте;

- границы корректировки долга, в том числе при досрочном погашении;

- сроки уплаты очередных взносов и окончательного расчета;

- цели, на которые требуется кредит (если такой пункт обозначен в договоре);

- ответственность заемщика за несвоевременное внесение платежей и другие нарушения;

- отказ или согласие заемщика с передачей прав на долг третьим лицам согласно договору;

- согласие клиента с условиями и способы обмена информацией между ним и банком.

Запреты

ФЗ 353 определяет несколько запретов, касающихся условий погашения выданных займов. Так, банк не имеет права забирать весь кредит или его часть для обеспечения долговых обязательств. Такое условие запрещается включать и в договор о займе. Также исключается правило, разрешающее выдачу клиенту нового кредита для погашения уже существующего. В числе запретов в новой редакции ФЗ – принудительная обязанность должника для расчета с банком-кредитором прибегать к услугам третьих лиц за дополнительную плату.

Изменение условий

По ФЗ 353 возможно корректировать индивидуальные договорные условия. Со стороны заемщика допускается изменение своих контактных данных, о чем он обязательно извещает банк. Кредитор имеет право в одностороннем порядке изменить общие условия договора. Также могут быть изменены или отменены:

- плата за предоставление услуг по индивидуальным условиям, прописанным в договоре;

- величина штрафов, пеней и неустоек: они могут быть уменьшены или отменены;

- процентная ставка по займу.

Обязательное условие в этих случаях – извещение заемщика о корректировках. Учитывается также, что изменившиеся условия не увеличат имеющиеся у должника обязательства или не повлекут возникновения новых. При любых корректировках банк обязан соблюдать все положения нормативных актов. Об изменениях в условиях договора заемщик должен быть оповещен уведомлением, и у него должен быть свободный доступ к соответствующей информации.

Нюансы закона

Законом о потребительских кредитах и займах устанавливается, что все операции по банковскому счету, касающиеся данного займа (если счет открыт по условиям индивидуального договора), банком проводятся бесплатно.

Банку запрещено назначать себе дополнительные вознаграждения за предоставление услуг, оговоренных в нормативных актах, а также за выполнение должником обязательств в интересах банка, не влекущих за собой имущественные выгоды для самого заемщика.

Очередность погашения

Как предписывает ФЗ о потребительском кредите, в случае внесения заемщиком суммы, недостаточной для полного расчета по долгу, устанавливается такая очередность погашения:

- Проценты.

- Задолженность по сумме основного долга.

- Штрафы. Пени или неустойки в размерах, установленных статьей 21 ФЗ 353.

- Начисленные по текущему периоду проценты.

- Основная задолженность.

- Прочие платежи, соответственно договору или нормативным актам.

Неустойки

Размер неустойки в случае несвоевременного погашения кредита устанавливается Законом в пределах 20% годовых. Если договором не обозначены размеры штрафов за невыполнение условий, будет взиматься 0,1% в сутки от остатка долга. Превышение этих границ не допускается.

Стоимость кредита

Центробанк устанавливает полную стоимость кредита по среднерыночным ценам на основе мониторинга определенного количества банков с разным статусом. По данной цифре должны ориентироваться банки, выдающие займы. Финансовые учреждения могут превысить полученный норматив не более чем на треть. Эта информация должна быть в открытом доступе, банки не имеют права скрывать ее от клиентов.

Полная стоимость займа состоит из:

- платежей по основному долгу;

- процентов;

- выплат в пользу банка, если таковые предусмотрены условиями договора;

- оплаты выпуска и обслуживания банковской карты;

- платежей третьим лицам, если расчет с ними оговорен в соглашении.

Тарифы

В случаях, когда договором банка и заемщика предусмотрены платежи в пользу третьих лиц, могут применяться тарифы, определяемые этими лицами. При этом возможности и особенности заемщика могут оставаться неучтенными. «Закон о потребительских кредитах» обязывает кредиторов сообщать об этих нюансах плательщику. Если тарифы не могут быть отнесены ко всему сроку кредитования, тогда расчет по ним следует делать по фактическому периоду вычислений. В обязательном порядке указывается субъект, тарифы которого использованы при расчетах.

Оформление сделки

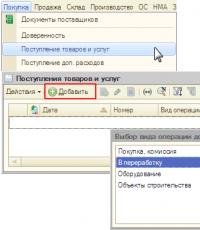

Оформление договора в соответствии с ФЗ 353 включает ряд требований.

Если заемщику предлагаются дополнительные услуги, например, страхование жизни и здоровья, он должен дать на это письменное согласие в виде отдельного заявления. Стоимость услуги указывается обязательно, а оформление ее происходит бесплатно. В случаях, когда оформление сделки и получение ответа от банка невозможно без личного участия клиента, ему обязаны выдать датированный акт о приеме заявления. Договор может считаться заключенным, если стороны пришли к соглашению по всем пунктам. Если сделку одобрят, в течение 5 дней заемщик может дать свое согласие на получение кредита по согласованным ранее условиям, банк же в течение этого периода не вправе менять условия. Сделка считается оформленной с того момента, когда клиент получит деньги. Банк имеет право отказать в выдаче займа без объяснения причин.